熱門文章

光伏革命:顆粒硅技術突破迎春天?

自2020年國內極力提倡「碳中和」、「碳達峰」目標和國家能源戰略轉型的政策指引後,不少光伏產業鏈相關股份持續受資本市場青睞。然而,光伏企業可不是一帆風順,在「內卷」的光伏產業鏈中,持續漲價的硅料無疑是首要元兇,上游硅料價格的大幅上漲抑壓產業鏈下游的議價空間,加劇整個行業的「內卷」。誰將會打破光伏產業的「內卷」呢?很有可能是顆粒硅(FBR)。

在討論顆粒硅前,先簡單介紹硅料於光伏產業鏈位置及其作用。

硅料位於光伏產業鏈的上游,其生產技術起源於德國西門子(SIEMENS),因此又叫西門子法。西門子公司於1955年成功開發了利用氫氣還原三氯硅烷在硅芯發熱體上沉積硅的工藝技術,至今該生產方法已經沿用半個世紀。早期硅料生產的技術高度依賴於海外進口,2008 年前國內多晶硅產量佔全球不足 10%,導致國內光伏產業長期受制海外硅料企業。自2012年歐美「雙反」後,硅料國產化加速,國內企業紛紛佈局多晶硅產能,通過不斷提升研發技術水準,利用企業自身精細化管理、低電價、低人工成本等優勢,不斷降低其生產成本,帶動國內多晶硅產量及占比持續提升。

多晶硅料的生產具有化工行業的屬性,具有高技術門檻、擴產週期長、高耗能、寡頭集中的特點。

1.高技術門檻

硅料環節存在技術壁壘,主要表現在複雜的生產工藝,安全性和環保要求較高。2012年歐美「雙反」後,國內逐漸加大對硅料環節的研發和生產投入,實現設備工藝的國產化,但由於行業技術壁壘仍然存在,過去五年來硅料環節僅有一家新企業進入硅料市場,生產技術革新速度與下游電池組件製造相比相對較慢。基於其複雜的工藝路線,硅料產線投資成本為每1GW近4億元,是整個產業鏈中資金投資最大的環節。

2. 擴產週期長

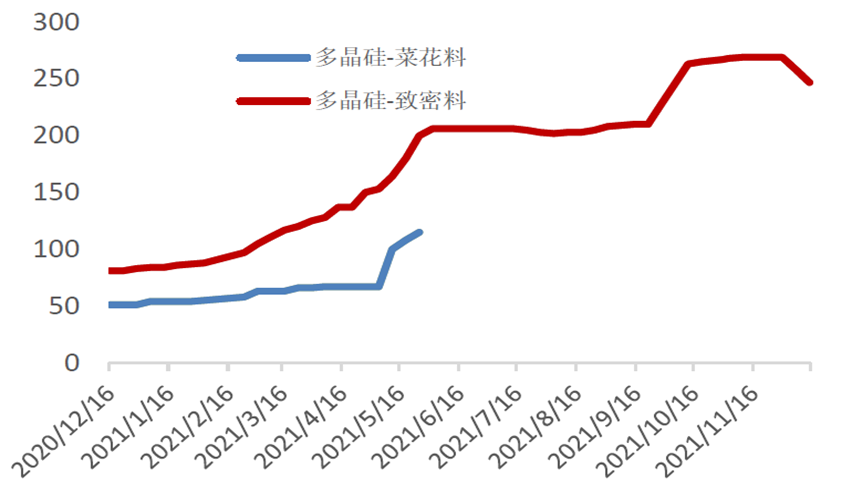

硅料擴產時間在 18 個月,產能爬坡期在 3-6 個月,而下游硅片、 電池環節擴產時間在 8 個月左右,爬坡期在 1-2 個月左右,可見多晶硅擴產週期遠高於下遊環節,當下游需求出現快速增長時,容易產生產能失配問題,這問題亦剛好解釋為何硅料價格於2021年暴漲200%,硅料毛利率亦是全產業鏈中最高(近7成)。

3.高耗能

透過西門子法生產多晶硅屬於高耗能行業,硅料中電力成本佔比超40%,由於早期受制於海外多晶硅技術的封鎖,綜合能耗(意指生產單位多晶硅產品所耗用的全部電力)在350kWh/kg左右,但經歷國產化替代後,各種降本增效的技術令綜合電耗降低到 2020 年的 66kWh/kg 以下,降幅達到 80%,先進企業的多晶硅生產綜合電耗已達到 63kWh/kg 以下。

4.寡頭集中

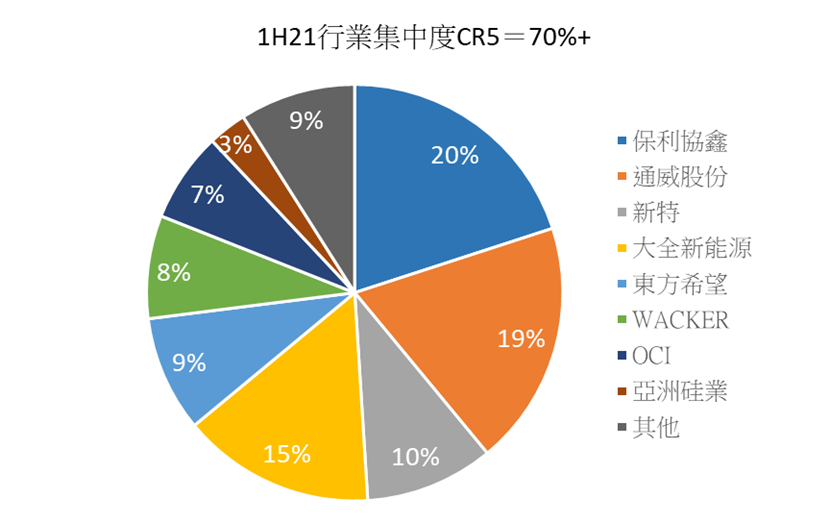

目前生產多晶的企業主要有國內企業保利協鑫、通威股份、新特能源、新疆大全等,國外企業韓國 OCI、德國 Wacker 等。目前全球大部分產能都在國內,頭部產能集中,CR5 能達到 70%以上。

光伏企業一直所追求的並不是收入增速,而是降本增效。因此十多年來各個環節的企業透過不同技術改革,令成本控制得以改善。2021年初,顆粒硅成為光伏行業最大亮點。保利協鑫能源(3800.HK)不遺餘力地向整個行業推廣顆粒硅,而根據其公佈數據,顆粒硅在多項雜質濃度指標上已經達到太陽能級多晶硅特級標準,下游各大廠商如中環、隆基、晶澳等均納入應用顆粒硅。

顆粒硅與傳統塊狀硅的最大差別在於其外觀上,與西門子法不同,顆粒硅則是透過硅烷流化床法(FBR),以四氯化硅、氫氣、氯化氫和工業硅等原材料生產而成,生產出來會形成粒狀多晶硅。顆粒硅於生產成本、流動性有較大優勢。

1.生產成本較低

由於生產過程中,其生產溫度主要維持在700°C以下,相比西門子法生產溫度在1100°C以上,能耗需求亦明顯減少。硅烷流化床法的綜合電耗普遍在18 Kwh/kg,較西門子法生產多晶硅綜合電耗66kWh/kg低約70%。電力成本佔硅料總成本約4成,因此可以推斷成本較傳統方法低28%。低電耗自然帶來更低的碳排放,這在碳中和的大環境下是難得的優勢。

2.流動性好

顆粒硅呈球體形,流動性好,方便運輸,從而能夠降低運輸成本,並且更能滿足複投料尺寸要求,無需破碎,避免破碎損耗,降低破碎成本,消除破碎過程中引入雜質的風險。

保利協鑫能源(3800.HK)可算是唯一一家完全掌握FBR 方法的企業,在硅料的生產成本上具有很大優勢。公司於2010年進軍顆粒硅領域,然而由於技術原因,始終無法實現連續穩定生產,2016年顆粒硅仍然未能商業化推出。2017年完成對美國SunEdison公司收購,並獲得電子級硅烷流化床顆粒硅技術、第五代CCZ 連續直拉單晶技術等重要支援。公司現時產能接近3萬吨,未來規劃徐州10 萬噸、樂山10 萬噸以及包頭30 萬噸顆粒硅產能。預計21-22 年公司顆粒硅產能可達30 萬噸,實現大幅提升。顆粒硅產能規模的擴大助力公司具備規模優勢,生產成本有望進一步降低,盈利能力有望逐步提升。

硅料廠商股價催化劑主要來自(1)銷量、(2)硅料價格和(3)技術突破。2022年硅料產能陸續釋放,硅料價格趨正常化,預計價格維持在每公斤150-180人民幣(高位約260人民幣),銷量的增長會彌補價格下跌。加上,保利協鑫的顆粒硅技術陸續受下游廠商廣泛接受,對於市場反映顯然是正面。顆粒硅正處於商業化起步階段,目前顆粒硅在全行業硅料市場份額占比僅有約5%左右,如果其品質能夠繼續提升,那就能夠對西門子法多晶硅產品實現更大比例的替代。但如果品質瓶頸難以突破,那就註定只能是一場空夢。

以上個股分析純為個人意見,不構成投資建議。 C 基金持有文中保利協鑫能源(3800.HK)上市公司的長/短倉。

關於作者: 伍信安(SEAN NG)鵬格斯資產管理的投資分析師,覆蓋新能源和互聯網板塊

關於鵬格斯投資心得 (Pickers Investment Ideas):鵬格斯投資心得附屬於鵬格斯資產管理有限公司 (Pickers Capital Management Limited),由公司的投資研究團隊組成。研究範圍包括中港美三地上市公司的股票,重點聚焦醫療、新能源,大消費等板塊。鵬格斯投資心得秉持「價值投資」的理念,開展行業和企業的深度研究,致力於發現證券市場的投資機會,並與投資者共用研究和交流最新的研究成果 。