熱門文章

王者歸來:簡述保險業估值修復邏輯

隨著疫情後生產生活逐步恢復常態,線下銷售保險管道重新打開,保險代理人規模已逐步探底。居民風險偏好降低但收入恢復。銀行儲蓄利率不斷下調,也為保險業理財產品和壽險帶來旺盛的市場需求;此外,政策刺激下的養老需求逐步提升,市場空間較為可觀。

縱觀投資端,地產三支箭落地紓困違約危機,內房銷售逐漸抬,實業經營好轉與全面註冊制落地推動投資端預期改善。也為保險業在宏觀層面帶來了穩定支持。截至2023年4月30日,共有74家壽險公司披露了一季度投資成績單,它們的綜合投資收益率全部為正,其中72家壽險公司財務投資收益率亦收穫正收益,開門紅果然如期而至。當AIGC的潮水逐漸褪去,具有穩定增長和強Beta屬性的保險業,重新獲得了市場的青睞…

邏輯一:新增保單(NBV)復蘇明顯

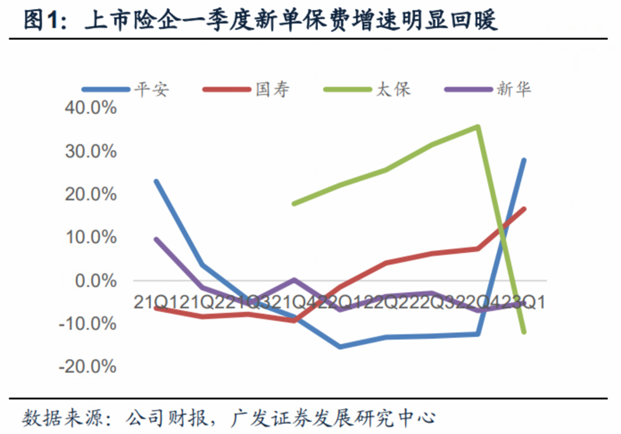

新增保單的增速(NBV)是衡量保險業復蘇的重要指標。早在幾年1-2月,筆者就從管道回饋中得知即使受到疫情擾動,保險業新增保單數量達到了開門紅的預期。主要原因是保險特殊的產品屬性:只有線下面對面互動,才能有效的達到銷售的效果。而不想有些電商產品可以直接線上上銷售。

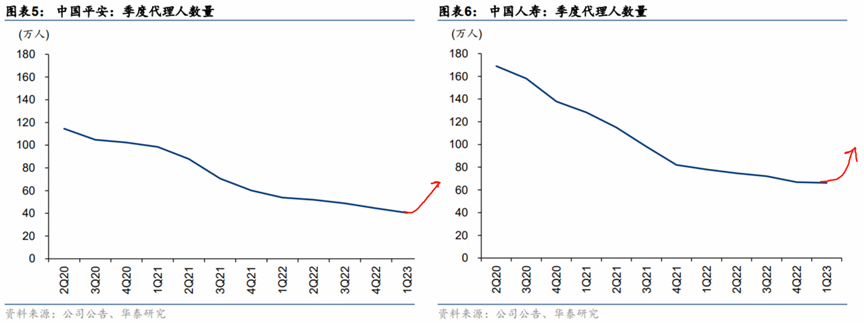

於是,大量的保險銷售人員選擇離職,導致了大量的常規保險需求得不到滿足。而隨著重新開放,大量保險從業人員重返銷售崗位,而大量淤積的需求也在短時間內得到釋放。諸如太保,新華,平安等頭部保險公司,在2月份的NBV便已經達到了近20%的增長。同時,由於銀行儲蓄利率下滑和證券市場的波動增加,保險產品尤其是理財類產品獲得市場熱捧。據管道商回饋,諸如友邦等離岸保險商銷售人員有的在2月份便完成了全年的銷售目標。

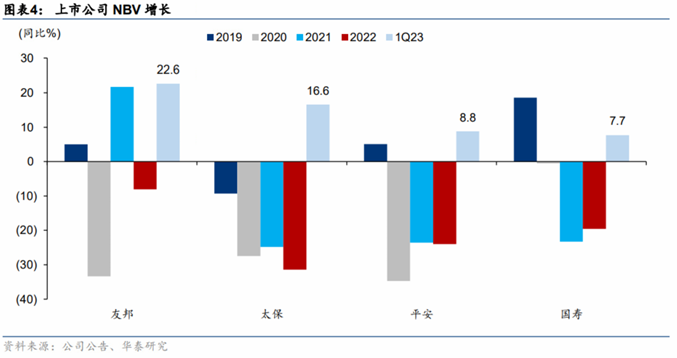

隨著一季報的發佈,保險公司的NBV果然不出所料的強勢,一改過去三年的下降疲態:除友邦保險實現超 20%的NBV 增長外,披露季度 NBV 的壽險公司均在一季度錄得 NBV 同比增長。太保/平安/中國人壽 NBV在 1Q23同比增長16.6/8.8/7.7%,其中平安剔除假設調整的漲幅更是達到21.1%。儘管受到儲蓄型產品需求旺盛導致了NBV 利潤率繼續下降,但新單保費驅動了NBV 增長。太保的 1Q23 表現則有所不同,NBV 利潤率提升抵消了新單保費下滑,支撐NBV 同比增長。

經過二年壽險改革,代理人 NBV 產能提升持續提升,是 NBV 增長催化的核心因素。部分上市公司代理人產能在 2022 年就已經開始改善,這一趨勢在 1Q23 得以延續。以平安為例,代理人NBV 產能在 1Q23 同比提升了 37%。而中國人壽和太保也表示了個險管道人均 NBV 也同比大幅增長。核心人力人均首年傭金收入同比大幅提升。隨著保險行業整體的恢復和整個就業市場的疲弱,具備“賺錢效應”的保險行業會吸引越來越多有優秀質素的人員參與進來。能效和數量的按兩下將有望進一步刺激保險行業的復蘇。筆者預測未來23年的NBV整體行業增速有望超過8%,而頭部的保險公司甚至能夠達到15%以上。截止目前根據管道商回饋,二季度保險業的NBV增速甚至超過一季度,也預示著年中業績有望超過市場預期。

邏輯二:借新會計準則紅利“東風”

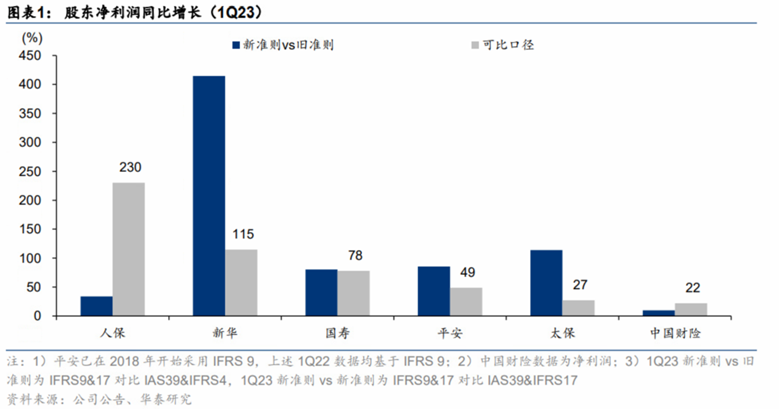

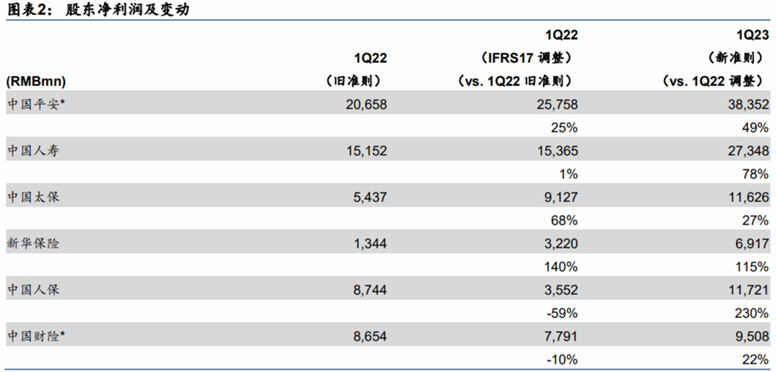

2023 年的一季報是上市保險公司首份基於新會計準則(IFRS9&17)的財報。利好最大的就是產壽險基本面,頭部壽險公司的新業務價值(NBV)均實現正增長,產險公司綜合成本率(COR)也獲得大幅改善。同時受投資收益改善推動,一季度的利潤同比有較大幅度上漲。

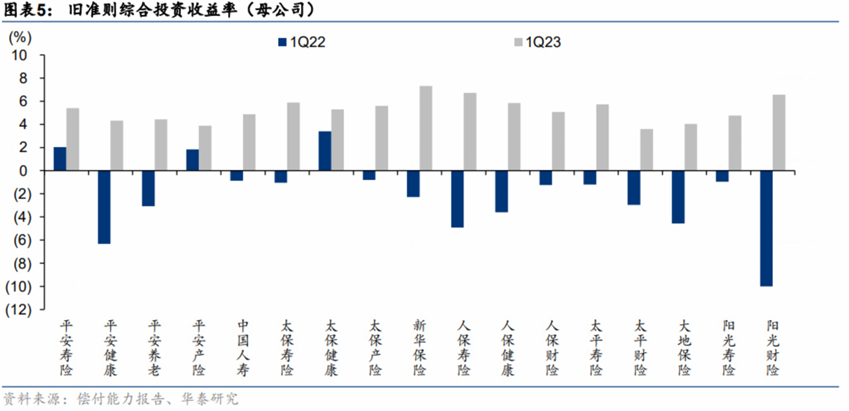

投資收益的回暖只要受益于股市向好是背後上證指數/滬深 300 指數在 1Q23 上漲 6/5%,而去年同期則是下滑了 11/15%,有利支撐了綜合投資收益率的大幅提升。上市公司各產壽險子公司的綜合投資收益率都在 1Q23 轉正,大幅好於 1Q22 的負收益率。

有人可能認為新的會計準則調整帶來的可能僅僅只是“紙面富貴”,但是筆者認為在新的準則可能會改變大家對於整體保險的資產和業績估值體系的認知更新。就像之前市場熱炒的中特估一樣,本身資產品質沒有改變,但只要認知發生變化,估值也會發生變化。在今年一季度開門紅下,本身保險資產品質就獲得了提升,借著新會計準則的東風,保險業的估值也會迅速提升。

邏輯三:銀行存款儲蓄利率降低催化理財產品熱賣

隨著資本市場震盪、銀行理財產品破淨,市場整體避險情緒高漲,超額儲蓄持續高企。而近日多地部分銀行下調人民幣存款利率的消息更引發後續是否會大面積降息的猜測。這樣的市場情緒下,增額終身壽險及年金險等儲蓄型保險受到了市場追捧。據筆者瞭解,目前息率3.5%左右的保險產品銷售火爆。

根據最新消息:六大國有行理財公司,以及招銀、興銀、光大、平安、信銀、浦銀共12家理財公司(僅以子公司管理口徑計)的4月末存續理財規模顯示:12家公司合計規模超17.2萬億元,管理規模單月回升近1.2萬億元,上述公司在4月份全數實現淨流入。另一方面,央行最新金融資料顯示,4月份住戶存款減少1.2萬億元,與理財回升規模幾乎相當。

首選標的:中國平安

中國平安作為綜合性保險龍頭,能夠充分捕捉來自不同市場和消費需求的業務。壽險改革成效顯現,新業務價值表現超預期。儘管平安新業務價值同比增長8.8%,但是重述後同口徑下新業務價值同比增長21.1%,經歷三年負增長後首次轉正,並保持了在同業中領先的地位。除此之外,中國平安的新增保費更是一騎絕塵,遠遠超過了同業的平均水準。證明了平安的NBV恢復不僅僅只有量,還有質的飛越,需求復蘇疊加壽險改革轉型成效初步顯現。

一季度公司更是進一步強化管道建設。重拾銀保方面的市場份額:代理人管道、銀保管道等主要管道新業務價值均實現正增長,其中銀保管道表現亮眼,同比實現大幅增長,目前公司銀保、社區網路及其他管道對新業務價值的貢獻達到16.9%,同比提升5.4個百分點。

以上個股分析純為個人意見,不構成投資建議。C基金持有文中中國平安(2318.HK)長倉。關於作者: 党天楚(Elliott Dang)鵬格斯資產管理的投資分析師。