热门文章

动力电池上游锂盐供需错配中的机遇

在特斯拉 (TSLA) 电动车及3C电池需求增加前,碳酸锂作为全球最轻的金属,过去数十年来一直应用于治疗抑郁症的药物 (口服锂),玻璃、陶瓷、润滑脂等增长缓慢的传统行业。而随着电动车的兴起,锂盐需求快速上升,现在电动车所用到的动力锂电池的正极材料,也是以电池级碳酸锂/氢氧化锂为基础而合成。由于正极材料占电池成本约三至四成,因此碳酸锂/氢氧化锂是动力电池其中重要的原材料。

锂盐涨价潮主要来于行业间的供需错配,2016 – 2017年汽车行业升温让锂盐价格维持高位十多万元人民币高位,引来上游矿厂对锂资源勘探及开发的大量投入。但由于2018 – 2019年的贸易摩擦及地缘政治不确定性,导致大宗商品非常艰难的时期,碳酸锂价格由十万多元跌至新冠疫情后的四万元人民币。2018年锂资源供应超过电动车需求,过剩情况严重至令锂盐价格达部分产能成本线,高成本的锂矿遭逐步淘汰,加上新冠疫情吹袭,需求大幅下降至价格再下跌,岩石开采成本较高的多家澳洲矿厂面临减产甚至破产。

在双碳政策推动下,加上后疫情时代经济复苏,电动车需求超预期急速上升,特斯拉2021年产量近百万辆电动车,同比增长逾八成。由于2018年至疫情一连处对锂业的打击,价格低迷令锂资源企业缩减资本开支,并放缓了扩产进展,令2021年至今锂资源增量有限,尤其锂矿扩产时间以数年计,因此截至笔者撰稿时锂盐价格已回升至四十万元人民币。

数据源: 中国碳酸锂价格, Investing.com

在现时锂价飞涨、供需错配的背景下,手握锂盐资源的赣锋锂业 (1772) 于2021年获得量价齐升的机遇,业绩超预期的表现或有机会持续至2022年。

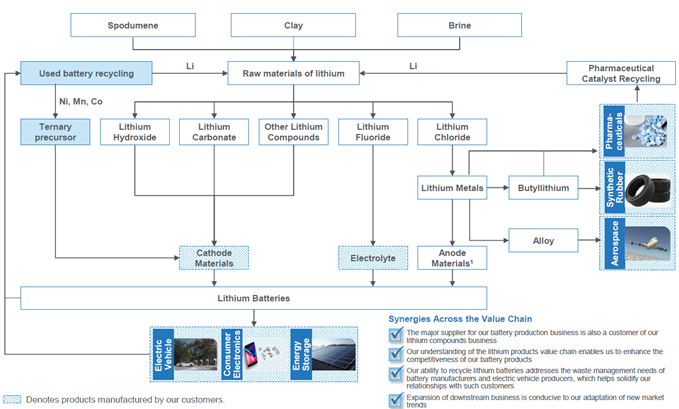

成立于2000年的赣锋锂业原主要从事金属锂及氯化锂加工的中游业务,是中国锂业第一家上市公司,现时业务已非常广泛,贯穿上游锂资源开发、中游锂盐深加工及金属锂冶炼,至下游的锂电池制造以及退役锂电池综合回收利用。赣锋锂业现时逾七至八成的收入来源是金属锂及锂化合物的销售,利用上游的锂盐资源提高自给率,减轻成本负荷,从冶炼端销售现时需求旺盛的电池级碳酸锂/氢氧化锂,同时亦提供至正在发展的电池业务如消费类电池、真无线蓝芽耳机 (TWS) 电池,甚至动力/储能/固态电池,最后由锂电池回收业务循环产业,形成垂直整合的死循环锂生态系统。

数据源: 死循环锂生态系统, 公司年报

氢氧化锂前景可观

当下电动车企主要载有磷酸铁锂 (LFP) 或三元 (NCM) 动力锂电池,碳酸锂为LFP正极材料的原料,而氢氧化锂则是近年高镍 (Nickel-rich) 的NCM811三元正极材料的原料。赣锋锂业的电池级氢氧化锂产能已逾每年8万吨,马洪工厂三期项目投产后成功超越外企雅宝 (ALB) 成为氢氧化锂龙头。特斯拉将于本年3月开始量产的4680电池将会令氢氧化锂原料更获市场重视,可见赣锋锂业已于去年11月与特斯拉签署长达3年的电池级氢氧化锂产品供货,延续由2018开始的合作关系。

此外,赣锋锂业在国内外的锂资源产能将持续扩张,由主要依赖来自澳洲的锂辉石精矿扩展至阿根廷甚至未来几年墨西哥的粘土,未来新增产能涉及澳洲、美洲及非洲等土地,从而以更高的自给率让业务模式更加垂直整合及捕捉锂价上涨的机遇。

全球的锂矿床分为五大类,伟晶岩、卤水、海水、温泉及堆积矿床,现时开采的锂资源来自伟晶岩及卤水矿床。锂资源的分布集中,尽管逾六成资源量处于玻利维亚、阿根廷及智利,由于内生类的岩石锂矿提锂技术相对成熟,比卤水锂矿的品位高至少5倍,可见现时锂资源产量主要来自澳大利亚 (约50%),其余则是智利及阿根廷等南美盐湖产能。

早着先机的赣锋锂业已于2015年收购了Reed Industrial Minerals (RIM) 的部分股权,该公司是一间澳洲西部的一家多元化矿业及勘探公司,并拥有Mount Marion 50% 权股及100%包销权,是公司现时最主要的锂原材料 (占一半)。未来位于阿根廷的Caucahri-Olaroz盐湖一期将于今年投产约4万吨碳酸锂产能,以及Mount Marion的锂辉石项目产能有望进行技改扩建,于下半年投产后可增加产能逾一成,可见2022年的主要产能都在下半年释放。在暂时未有重大冶炼端产能释放的情况下,自给率有望可提升,为成本管控带来效益。

数据源: Mount Marion生产基地, Google Map

下游业务潜力完善死循环锂生态

公司余下收入来自2016年起延伸的下游领域,需要从客户购入电池原材料 (电极、电解液等) 再生产成锂电池,暂时最大的生产线为消费类的聚合物及TWS纽扣电池,锁定客户均是国内手机厂商如Oppo及Vivo等。赣锋锂业未来将会有更多来自汽车动力电池、固态电池开发和光伏储能应用等领域的收入,今年第一季公司与东风汽车 (468) 合作搭载混合型固态电池的风神E70量产将问世,虽然能量密度被市场质疑,但固态电池的安全性相对较高,而且对温度不敏感,将是下一代主流电池技术之一。

在锂电池回收业务方面,随着动力电池市场规模急速增长,退役动力电池将会是下个重大的市场机遇,以避免资源浪费及环境污染,和协同双碳政策。赣锋锂业目前已有约三万四千吨回收电池能力,公司设立可回收10万吨退锂电池的目标,将可更完善整个死循环锂生态系统。

双碳政策的推动无疑带动了清洁能源的产业机遇,而锂盐资源作为电池的重要原材料,是具有高成长性的周期性行业。在此刻供需错配的情况下,加上特斯拉主张的4680电池未来将高镍化,带动氢氧化锂的需求。今年将仍是LFP及NCM的时代,预计锂盐供需将会依旧偏紧,支持锂盐价格维持高位,赣锋锂业现时处于领先地位,未来盐湖及粘土等新锂盐资源产能释放将能继续巩固其氢氧化锂加工的地位,有望继续乘胜追击供需错配中的红利。

以上个股分析纯为个人意见,不构成投资建议。 C 基金持有文中赣锋锂业上市公司的长/短仓。

关于作者: 卢晧信 (Calvin Lo) 鹏格斯资产管理的助理基金经理

关于鹏格斯投资心得 (Pickers Investment Ideas):鹏格斯投资心得附属于鹏格斯资产管理有限公司 (Pickers Capital Management Limited) ,由公司的投资研究团队组成。研究范围包括中港美三地上市公司的股票,重点聚焦医疗、新能源、大消费等板块。鹏格斯投资心得秉持「价值投资」的理念,开展行业和企业的深度研究,致力于发现证券市场的投资机会,并与投资者共享研究和交流最新的研究成果。