热门文章

通胀周期加速美国包装食品行业发展

通胀周期加速美国包装食品行业发展

我认为美国包装食品行业有两个主要的核心投资逻辑

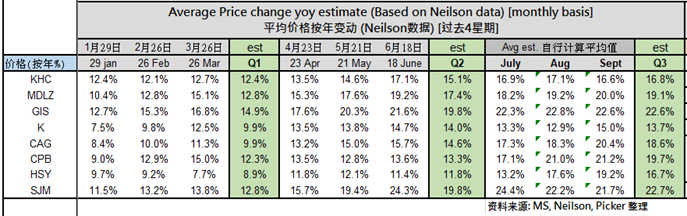

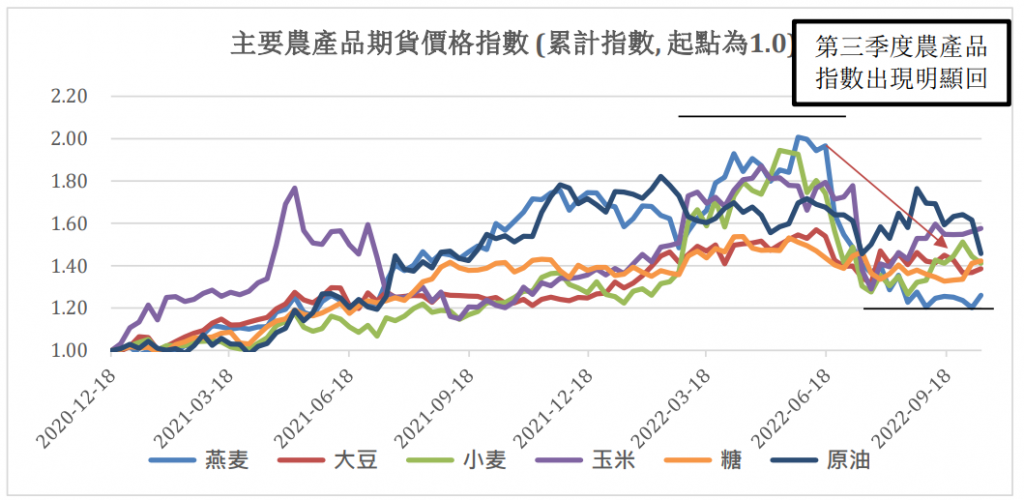

食品通胀带动产品价格加速上升。根据Neilson行业资料,部份美国包装食品企业涨价幅度达到约按年15-20%。 虽然2022年上半年行业普遍毛利率呈现一定压力,但部份粮食原材料期货于6月份(例如:大豆/小麦/燕麦等等)已经出现价格明显回落情况。预计部份企业未来毛利率将会呈现修复过程能见度较高

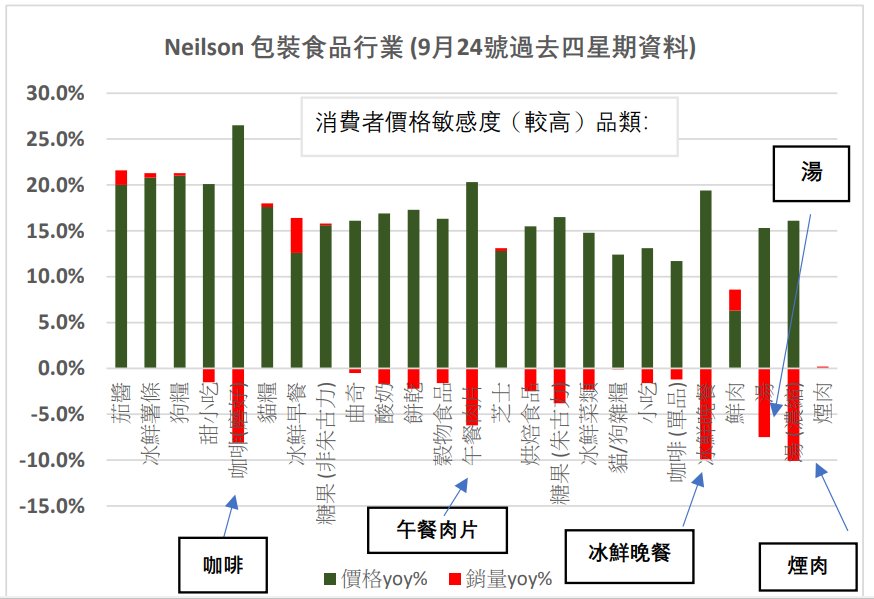

虽然行业普遍涨价幅度达到按年双位数,但仍然需要注意食品类型的竞争格局。由于部份产品(例如:急冻食品等等)消费者对于价格敏感度较高,所以提价对于销量影响较大。也需要在选股中考虑到相关的因素。

包装食品行业特征: 包装食品类型之间的提价能力差异。根据以下图中Neilson行业资料,普遍包装食品企业分别录得按年约15-20%价格升幅。产品加价后对于销量影响幅度(价格敏感度)为比较重要分类。除品牌效应外, 其产品类型的属性 (例如: 在消费者心理上的可替代性) 都会影响到消费者对于产品加价接受度。

价格敏感度较低的产品:

a). 冰鲜薯条(Frozen Potatoes) 主要供应到餐饮客户,所以对于销量影响相对较低。过去受到疫情期间影响较大,Lamb Weston 为主要供应冰鲜薯条的企业。

b). 宠物食品 (Pet Food) 由于美国过去疫情期间宠物拥有量有所上升, 而导致宠物食品的需求上升。由于一般宠物对于粮食习惯的改变都比较复杂, 所以对于价格敏感度都相对比较低。

c). 单价低, 而且消费者独特性较强的产品。 例如: 烘焙食品 (baking mixes) ,壳物食品 (cereal) 以及 芝士 (cheese) 等的价格敏感度较低。

价格敏感度较高的产品:

价格敏感度较高的产品特征包括1). 产品可选性强 2). 消费者识别度较低 及 3). 单价相对较高的产品。

a). 汤类 (soup) 可选属性较强。 根据数据显示,过去于加价期间销量跌幅较大。

b). 单价较高产品: 例如: 咖啡/ 冷冻晚餐 产品单价较高,而且可取代性强 (例如: 外出咖啡/ 晚餐),所以加价时对销量影响较大。

原材料回落为行业基本面改善重点要素:

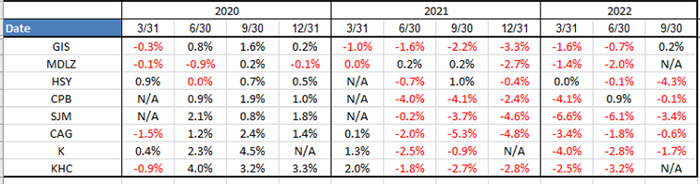

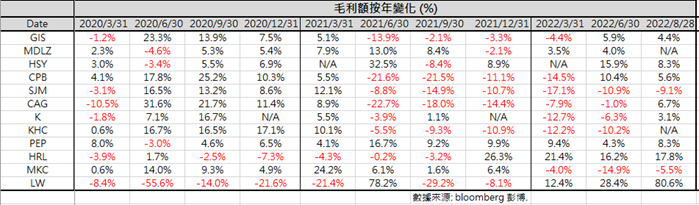

虽然包装食品行业于2022年普遍产品单价提升约15-20%,由于行业普遍面临的问题是成本上升过快,而导致毛利率按年出现下跌。 本轮成本上升周期由2020年6月份开始上涨 (参考彭博农业指数由250点上涨到2022年6月份接近500点)。 该指数于2022年6月份开始出现下跌的情况,意味着原料成本部份开始出现边际下降。 目前市场联储局加息的主要方向是压抑通胀,相信大方向是农产品价格有望持续下行。 参考过去2013年农产品价格出现比较明显下降, 普遍包装食品企业利润出现比较明显的按年提速情况。

第二季度粮食成本进一步上升,影响Q2/Q3 食品行业毛利率。(包括: 燕麦, 大豆, 小麦及玉米等等) 于今年第二季度出现较明显上升。

虽然粮食期货价格于Q2 出现明显上涨。 但由于部份成本传递时间原因,对于毛利率的影响相信主要于Q2+Q3季度呈现。 虽然根据行业管道数据显示, 不同于Q2-Q3季度为产品进行约3-10%幅度的提价, 但普遍情况是Q3的毛利率受到成本上升 而按年出现下跌的情况。

![<img src="美國食品行業企業2.png" alt="美國食品行業企業(匯率對收入影響預測)

">” class=”wp-image-13353″/><figcaption> 資料來源:Barclays </figcaption></figure>

<p><strong>由于美元汇率持续走强,或需要暂时避免国际业务占比较高企业</strong></p>

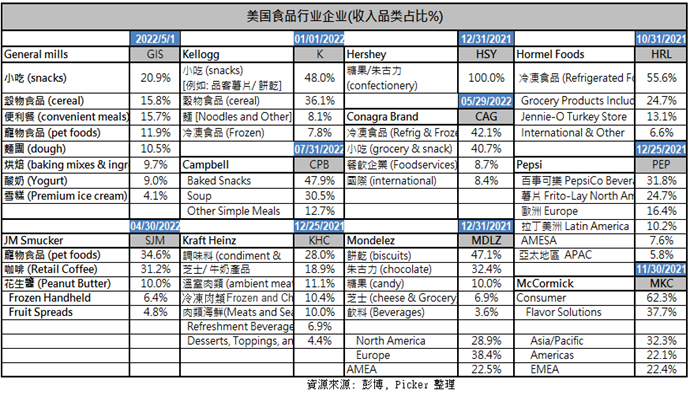

<p>由于1). 美国包装行业加价幅度较其他地区大 2). 美元汇率走强 都会令国际业务 (非美国) 占比较多的企业暂时带来业绩压力<strong>。</strong> 当中一些例子包括: McCormick (MKC), Mondelez (MDLZ) 公司受到美元汇率所影响收入的比例都比较高<strong>。</strong> </p>

<p><strong>总结: 我们认为食品行业内主要可以分为处于三个不同阶段的公司,因应不同的时间点进行部署。</strong> <br>我认为现时情况能够归类为<strong>从第二阶段慢慢走向第三阶段的过程当中。</strong> </p>

<p><strong>第一阶段:明显受惠于行业价格提升,同时成本上升可控</strong>。 例如: Hershey 朱古力主要原材料成本可可(Cocoa) [约占成本18%,根据MS资料] 于2022年变化不大<strong>,</strong> 但受惠于食品行业价格普遍上升 (而同步进行提价) 而且消费者对其产品价格敏感度一直呈现较低。但相信过去(由2021年到现在)累计股价表现已经反映不少基本面利好因素。 而且普遍预期2023年行业单价增速将放缓,所以(寻找部份原料成本将会下降)的食品企业相信为比较重要方向。 </p>

<p><strong>第二阶段:成本上涨影响利润, 但部份品类原材料成本从2022年6月份期货端已经有比较大幅度回落。目前只是等待期货价格下跌传递到部份企业业绩兑现。</strong>例如: 部份谷物食品(cereal)/ 烘焙食品(biking mixes)占比较多企业例如: General Mills (GIS)/ Kellogg (K)有利于小麦/燕麦等等于第三季度期货价格层面分别出现较明显下跌 (约25%/ 40%跌幅从第二季高位)。股价相信已经从2022年6月份开始反映相对预期,现时主要为等待毛利率按季回升 (预期于4Q22或1Q23) 业绩兑现期。</p>

<p><strong>第三阶段:下一步寻找预计成本压力 (于期货价格层面) 将会出现回落的企业。</strong>例如:JM Smucker (SJM) 主要产品为咖啡粉 (利润占比为约43%, 于2022年4月30号财年) ,同时咖啡占成本约15%, 根据MS资料 。由于2022年咖啡产量受到巴西干早气候而预计减少约4.8%供应 (根据USDA 对于2021-2022年产量预测) 。 导致咖啡豆成本出现比较大幅度上升, 为毛利率带来比较大压力。但USDA 美国农业部于2022年6月份预测2023咖啡产年 (2022年10月份 – 2023年9月份) 将会按年回升约4.73%。随着咖啡产量预计开始恢复,相信咖啡豆期货价格将会出现回落。从而减轻以咖啡粉业务为主的JM Smucker (SJM) 成本端压力。</p>

<p>以上个股分析纯为个人意见,不构成投资建议。 C 基金目前没有相关个股的长/短仓。</p>

<p>关于作者: 叶浩然(Stanley Ip)鹏格斯资产管理的投资分析师,覆盖消费和软件板块。</p>

<div class=](https://www.pickerscapital.com/wp-content/uploads/2022/10/美國食品行業企業2-1024x395.png)