热门文章

部份猪企过去逆势大幅扩产能,第三季收成期将至!

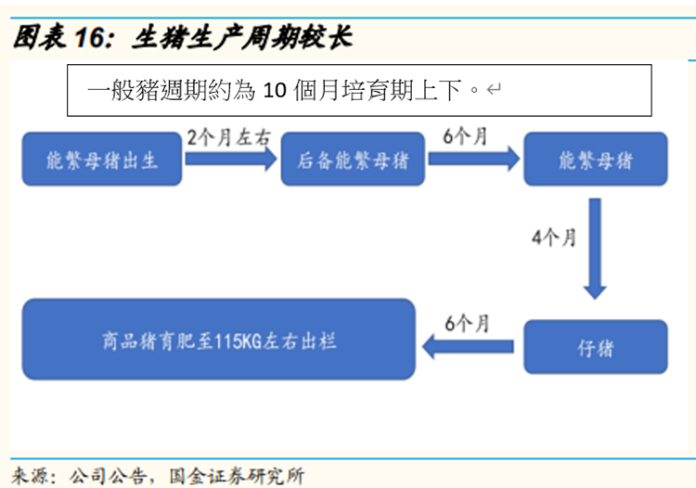

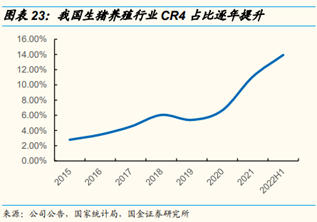

养殖行业持续向规模化发展,四家最大企业猪产量占比从 2020 年约8%至 1H22 约 15%。我们相信未来行业向头部 企业集中的趋势将会持续由于大企业普遍拥有 1). 成本优势 2). 瘟疫防治更理想。而且大企业有足够资源于行业不景气 时,逆势进行大幅度产能扩张。猪价已经于6月份开始明显由$16/公斤上升至约$24/公斤,主要由于过去能繁母猪 (约 10 月培育周期)存量减少已经开始传递到猪肉供应收紧。未来对于第四季猪肉消费旺季的期待相对比较大。

养猪企业主要投资逻辑:

1). 猪供应持续因前期去产能,而预计供应处于持续收缩阶段。同时年底猪肉消费传统旺季,将带动需求上升同时面对猪供应持续收缩。

2). 部份上市养猪企业 (过去 2 年)产能扩张幅度达到 2020 年同期产量约 2-3 倍,部份企业利润预计能够达到猪瘟时水准。但目前估值与猪瘟时高𡶶存在距离。

3). 养猪企业积极 a). 扩大养殖规模 b). 向下游猪相关产业链发展。现时养猪行业规模化率仍然较低,发展空间相对较大。

从企业利润角度而言,部份猪企业估值相信存在修复空间。

1). 部份养猪企业利润预计或与 2019-2020 年猪瘟周期相约,但现时估值与过去有距离。

第三季预计将会为营利兑现期: 猪价目前仍与猪瘟周期有一段距离,但本轮企业利润修复周期将由量与价同时带动:2020 年由于猪瘟爆发而大幅度减 少猪供应,导致猪价从 2019 年 5 月份约$13.8 /每公斤上涨到 2020 年 7 月份约$40/每公斤. 养猪企业的利润 (例如: 牧原股份)从 2018 年约 52 亿人民币涨到最高𡶶时约 2020 年 304 亿人民币。本轮的猪周期于 2022 年 4 月份从$12/ 每公斤上涨到约$24/每公斤。从单头猪利润计算,比较明显低于猪瘟时期。

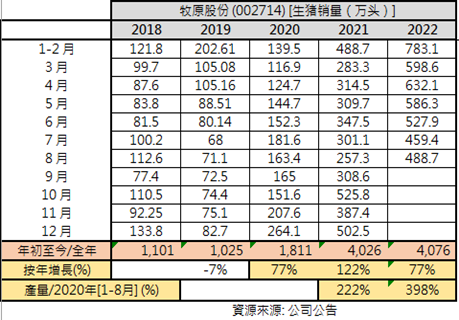

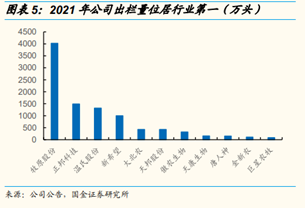

现时大养殖企业普遍规模为猪瘟时期数倍,能够补充单猪利润低于猪瘟时期:虽然目前猪价上涨幅度明显低于上轮周 期, 但比较值得注意是猪企业普遍猪产量大幅高于 2020 年的产量水平。 虽然从每头猪利润相对过去较低,但企业利 润仍然有可能高于猪瘟时期。 以牧原股份(002714)作例子, 2022 年 1-8 月份生猪产量为 4,076 万头相对 2021/2020 年同期产量约为 2.25/2.98 倍。主要因为规模猪企业于行业处于不景气,仍然持续扩产以提升市场份额。虽然现时猪只 养殖每头利润仅约为$710 元相对猪瘟时期约$1,500-$3,000 (平均点约$2,250)为低,但以企业利润的角度,现时部份 企业已经能够达到约猪瘟时候的水平。仅以现时猪价水平计算,牧原股份估值相信有能够修复到过去水平。 相信第三 季度的业绩,将会为行业带来重估的时机。

期待第四季度猪肉旺季行情发展。

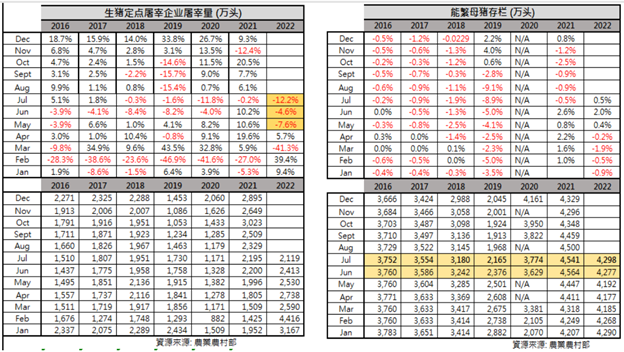

2). 本轮 2022 年 5-7 月猪价回升周期,源于前期母猪去产能令生猪供应出现收缩。 猪价走势预测—能繁母猪的变动为猪供应较大变动因素。一般以约 10 个月生猪培育期进行推算,能够对猪价走势的大 方向进行预测。按照过去情况,能繁母猪去产能一直普遍维持按月度下跌至 2022 年 4 月份才出现按月回涨情况。 按 此作为推算基础,猪供应预计将会持续收紧到约 2023 年 2-3 月份才出现部份扩张。 所以我们预测猪价仍然处于有上 行展望周期。根据农业农村部对于生猪定点屠宰量资料,2022 年 5-7 月屠宰量出现比较明显的按月回落情况(分别为 按月-7.6%/-4.6%/-12.2%)。由于主要上市规模猪企业相应同期出栏量按月变化相对比较平稳,相信出栏量回落的主 要原因是散养猪户于 2-4月份猪价较低的时间(因为亏损比较严重)而加速出栏进度,导致猪产量后期出现比较短缺 的情况。财政压力对猪企业的影响比较大,部份上市企业也曾经受到财务困难影响。以正邦科技为例子,过去也因为行 业亏损情况比较严重而出现了财务困难。产量近期按月也普遍持续出现比较明显下降,所以相信财政实力比较弱的散养 户由于财务困难而减产的压力更大。而减少整体的生猪供应。

3). 猪肉消费传统比较集中于年底,比较看好猪价于第四季度发展。

从小周期角度:猪肉消费传统旺季集中于每年 11-2月份冬季,所以生猪屠宰量都比较集中于年底。一般接近年底生猪 供应压力都比较大(约较其他季节高出 1/3)根据以上图表显示,所以一般猪价于年底旺季上涨的可能性都比较大。

从行业周期角度:能繁母猪产能过去由 2021 年7月持续收缩到 2022 年4月份[以 10 个月培养期计算,预计生猪供 应收缩情况会维持到约 2023 年3月]。所以猪价比较大机会出现持续上升的周期。

总体行业发展向规模化加速,有利养猪龙头企业发展。

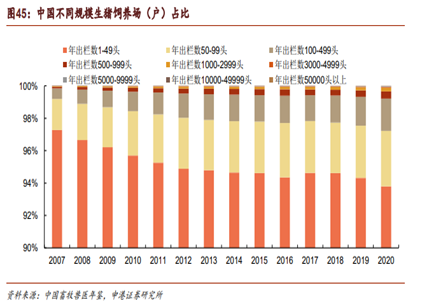

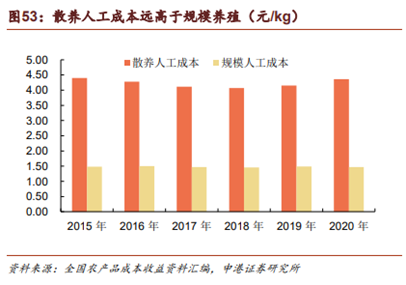

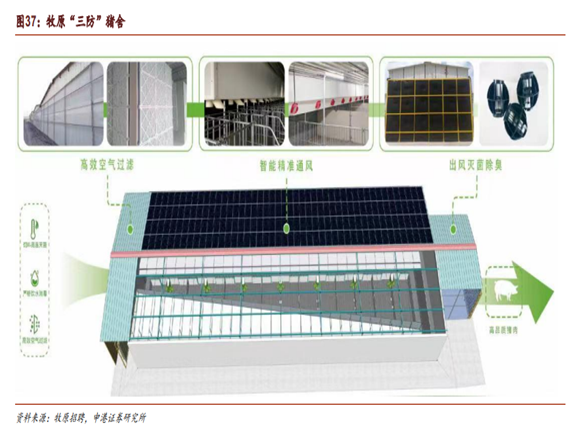

1). 规模化企业相对散养户优势较大,相信规模化进度持续扩大。 根据 2020 年行业深入调查数据显示,国内生猪养殖产能主要以 1-49/50-99 头散户为主(占比为总产能>90%)。规 模养殖户的成本优势上比较明显,例如:规划企业采用更多自动化作业模式,所以人工成本普遍相对散养猪户低约$2- 3/kg。另外,规模猪场比较科学的设备相对比较有效对于控制以及防治猪瘟再次发生的可能性。整体国家的政策方面 也是鼓励养猪行业向规划化发展。根据 2020 年9月份提出的《关于促进畜牧业高质量发展的意见》提出,到 2025 年 畜禽养殖规模化率达到 70%以上,到 2030 年畜禽养殖规模化率达到 75%以上。

2). 猪企业向规模化扩大产能持续,未来增长空间能见度高。

自从非洲猪瘟疫情事件后,我国的规模猪企业出现比较大幅度扩产进程。例如:根据中国生猪养殖行情资料,头四家最 大规模猪产量企业市占率从 6%上升到约 15%。我们相信行业会持续向大企业市场份额集中。例如:牧原股份于 2022 年底生猪养殖产能将会达到 7,500 万头左右。由于现时行业的规模化仍然较低,相信未来仍然能够以较快的速度去扩展规模。

总结: 养猪企业主要投资逻辑:

1). 猪供应持续因前期去产能,而预计供应处于持续收缩阶段。同时年底的猪肉消费传统旺季将至, 带动需求上升同时 猪供应持续收缩。

2). 部份上市养猪企业 (过去 2 年)产能扩张达到 2020 年同期产量约 2-3 倍, 相信部份企业利润能够达到猪瘟时水平。 但目前估值与猪瘟时高𡶶存在距离。

3). 养猪企业积极 a). 扩大养殖规模 b). 向下游猪相关产业链发展。

以上个股分析纯为个人意见,不构成投资建议。

C 基金目前持有牧原股份(002714)相关个股的长/短仓。

关于作者: 叶浩然(Stanley Ip)鹏格斯资产管理的投资分析师,覆盖消费和软件板块。