Hot Posts

三大因素推動下,乾散貨運市場迎來較強烈回暖

我們認為這次的乾散貨運市場回暖主要因為三個推動因素 (鐵礦石/煤炭/農產品)

- 中國項目投資額開工1-2月份累積按年上升14.19%,帶動鐵礦石1-2月份按年進口回升至+7.2%以及預期其他建築材料進口需求量確定性。

- 中國煤炭進口量1-2月份按年上升71%,主要推動因素包括 a). 對澳洲煤炭1-2月份禁運放開 b). 國內煤炭進口需求預期回暖。根據2023年各省政府工作報告對煤炭產量規劃目標,我們預估國內煤產量增長可能放緩到3.7% (2022年按年產量增長為12%)。國內煤產量增長放緩同時經濟增長提速,預計將會加大從國外進口以滿足需求。

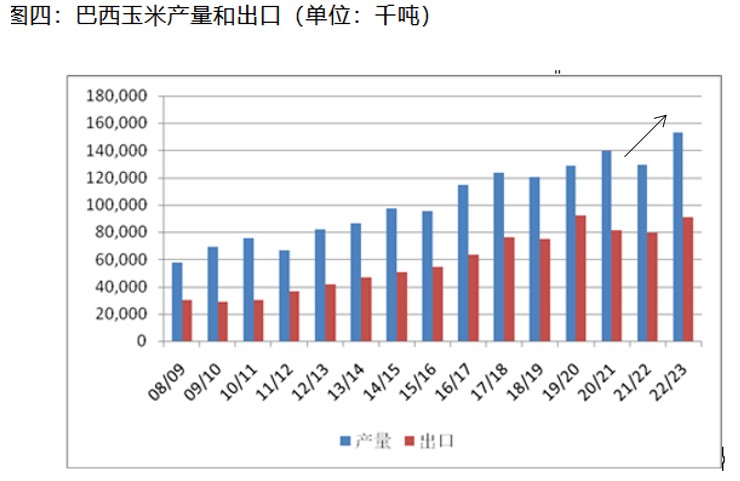

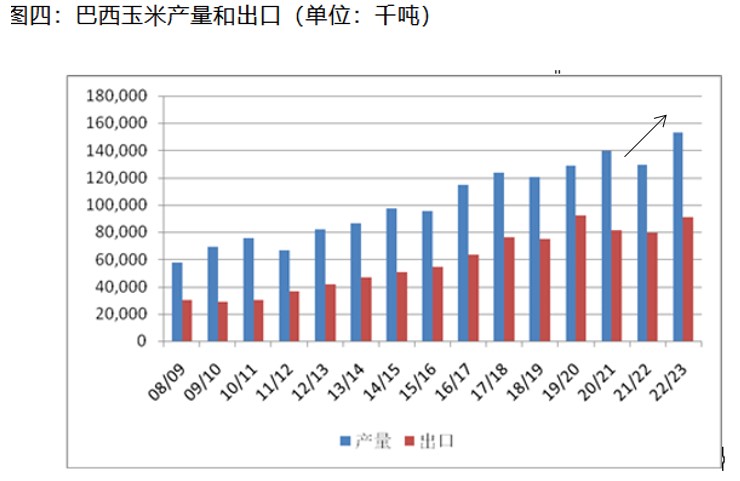

- 巴西農產品3-8月豐收季節來臨 (今年產量比較大幅度高於去年) 預期增加長距離運輸需求,將開始刺激中小船貨運需求。根據巴西農業部下屬國家供應公司對2022/2023年度糧食產業預期資料顯示﹕

a). 大豆產量預計1.529億噸 (按年上升21.8%)。

b). 玉米產量預計1.237億噸 (按年上升9.4%)。

不同船型所對應的運輸貨物有所不同,海岬型 (大型貨運船) 更集中於基建推動。

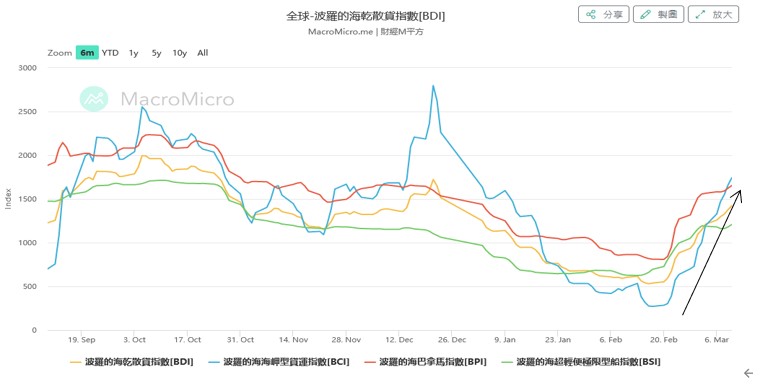

自從2月底開始,乾散貨運指數錄得明顯上漲。海岬型 (大型貨運)貨運指數反彈強度最高 (從2月20號約284點上升至3月10號約1,744點) 漲幅達到約6.14倍。其他 較中小型船, 例如: 超輕便極限限型船 (BSI) 以及 海巴拿馬型船(BPI) 同期漲幅約僅為1倍左右。不同船型運價的差別主要源於運輸貨品類型的差別,海岬型船運的強勁反彈是由於鐵礦石及煤炭的增長帶動。而其他較小型船由於貨物種類比較多元化 (包括: 糧食,木材等等),所以比較反映整體的經濟活動情況。

圖表一﹕海岬型 (大型貨運)貨運指數 漲幅達到約6.14倍

不同船型反映不同貨運需求,中小船型更反映整體經濟狀況﹕

1). 招商輪船 (601872)

- 比較集中於VLCC油輪 + 大型乾散貨輪船,乾散貨端受到鐵礦石貨運量影響較大。

- 根據克拉克森2019年資料,鐵礦石及煤炭占大船貨運量占比約76%及20%。由於鐵礦石貨運占比更多,基建推動需求力度更大。

2). 太平洋航運 (2343)

- 比較集中於中小型乾散貨船,受到煤炭及糧食運輸需求影響較大。

- 根據太平洋航運最近年度資料,農產品/建設材料/能源相關貨運分別占比約30%/ 30%/13%。由於貨運的種類比較廣闊,所以更加反映整體經濟狀況及部份基建情況。

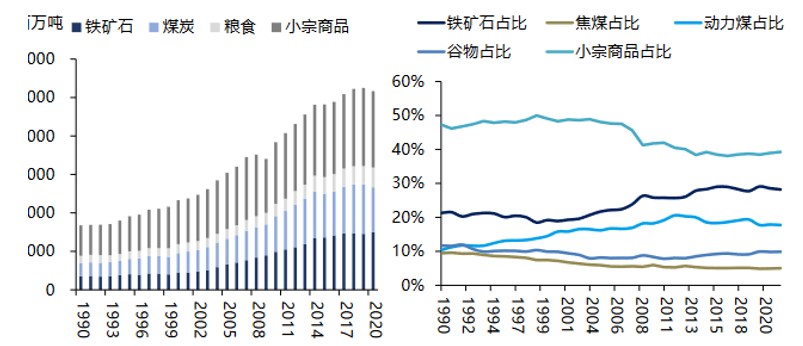

圖表二﹕不同船型貨運種類分佈

鐵礦石及煤炭大宗運輸占整體乾散貨量約50%,經濟復蘇以及基建投資成為主要推動。

按照運輸噸重量計算,鐵礦石/煤炭運輸需求分別占比為30%/20%。所以鐵礦石及煤炭需求的變動對於乾散貨整體的需求影響都比較大,隨著中國各省的新開工投資專案1-2月錄得約14.19%上升。這將會推動著整體乾散貨市場貿易量回暖,相信能夠為2023年上半年市場需求帶來比較強烈推動。

- 全國各地開工投資額明顯回暖導致鐵礦石需求上升

a). 穩經濟效應導致 1). 專項債發行 以及2). 新投資項目開工 需求前置

根據我的鋼鐵網統計2023年1-2月份新開工項目投資累計約18.48萬億,按年約上升14.19%。疫情後的穩經濟措施為新開工專案投資增加的主要推動因素。根據今年財政部頂格提前下達的地方政府新增專項債劵額度,總規模達到2.19萬億元,按年增長約50%。專項債券一般經過杠杆的過程後,能夠帶動的資金規模都比較大。所以推動新開工投資項目回暖。

B). 投資項目開工可能會顯現先高後低情況

3月份政府工作報告定調2023年地方政府專項債發行額將會為約3.8萬億,相對2022年計畫3.65萬億按年提升4.1%。由於前期1-2月份累計開工投資額按年上升14.19%遠高總體專項債規劃增長4.1%,這一波對於鐵礦石的需求帶動相信會維持到約5-6月份。

圖表四﹕月度專案開工投資額統計

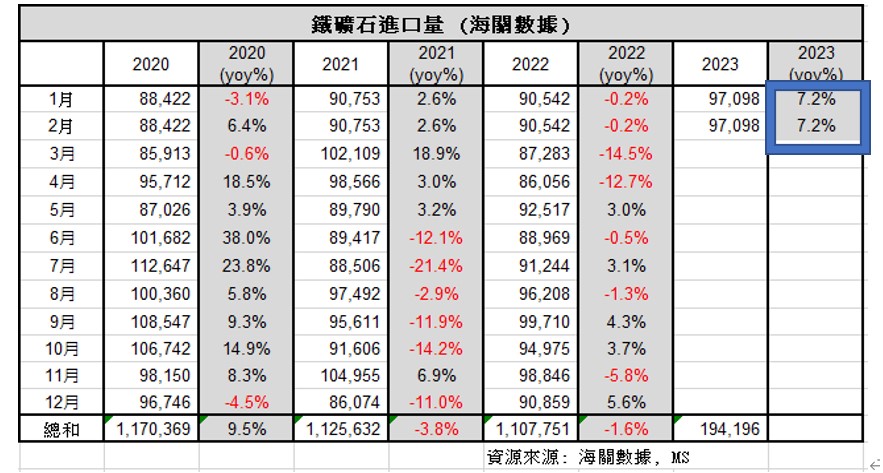

- 1-2月份鐵礦石進口量按年上升7.2%,以過去季節性時間表下維持到4-5月份。

鐵礦石占乾散貨運輸比例約為30%,當中約70%左右鐵礦石進口量源自於中國。目前鐵礦石進口需求比較旺盛的原因是專案投資額的前置因素,根據過去經驗4月份一般會出現鐵礦石按月回落。根據目前新開工投資情況以及mysteels 月報的專家預測,鐵礦石進口量一般於3月份中左右見頂後可能會回落。由於本輪開工專案規模更大,所以我們相信需求能夠維持到4-5月份。

圖表五﹕中國鐵礦石進口量月度 (海關資料)

煤炭進口需求回暖:

- 中國2023年1-2月份煤炭進口量上升71%,帶動大宗乾散貨運輸需求回緩。

中國2023年1-2月份煤炭進口量明顯回升到約6,000萬噸左右水準,相對去年同期約3,500萬噸進口量上升幅度達到+71%。進口量提升的催化劑相信由於澳洲煤炭進口禁令取消。2021年中國/印度占全球煤炭進口量約為約23.6%/15.4%,所以整體中國需求復蘇對於煤炭進口需求帶動。

圖表六﹕OCFI 海運煤炭運價指數

中國煤炭進口量回暖,相信主要由於兩個因素推動﹕

a). 中國對澳洲煤炭禁運放開,有利於擴大不同煤炭進口源頭。

煤炭進口量於2023年1-2月份錄得明顯回升,累計按年增加71%。我們相信隨著澳洲第一批預計於2月底到港後,未來將會持續加大對於澳洲煤炭的進口量。

圖表七﹕2023年1-2月份煤炭進口量明顯回暖

b). 2023年國內煤炭產量增速放緩,煤炭進口量相信恢復增長。

我們認為2023年煤炭進口量將會恢復增長,主要因為經濟復蘇同時國內煤炭增產步伐放緩。根據各省政府工作報告對於2023年煤炭增量明顯從2022年約12%增量下,開始出現比較明顯的增長放緩至約估計3.66%。2023年政府工作目標對於中國經濟增長為5%,所以能源需求的支撐壓力也不小。所以2023年整體相信對於煤炭進口需求將回升,而且配合在對澳大利亞進口恢復能夠提供更多進口來源。

圖表八﹕2023年各省煤炭產量增長估計

糧食進口需求回暖﹕

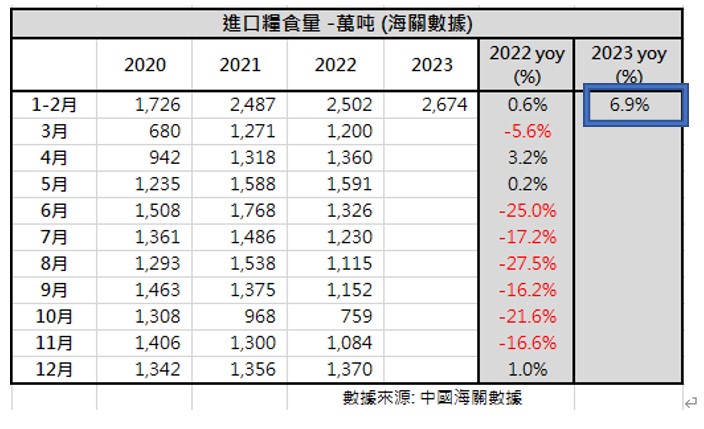

- 2023年1-2月糧食進口量出現階段性回升,3-8月份巴西農產品步進收成期 (今年產量預期明顯增長) 將持續刺激中小船需求。

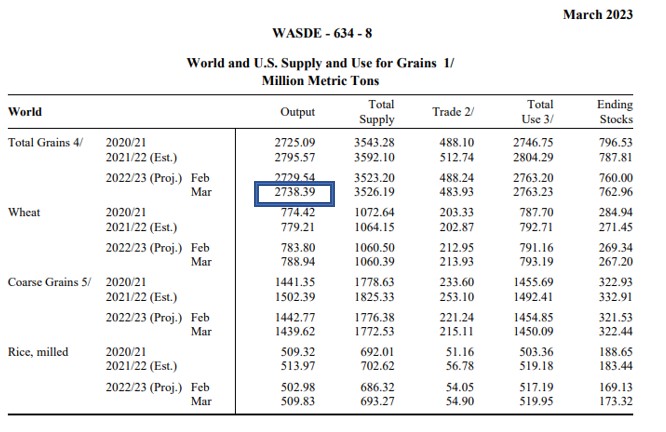

根據海關資料顯示,2023年1-2月份糧食進口量按年上升6.9%到2,674萬噸。1-2月份進口量比較強勁,相信下一個催化因素是巴西農產品進入3-8月收成期。但整體我們對於下半年糧食貨運比較保守由於美國農業部近期對於2023年農產品 (主糧食供應,例如﹕小麥/玉米/燕麥等等) 全球產量預期約為按年下跌2.0%至2,738萬噸產量。

圖表九﹕美國農業部預測2023年全球糧食產量按年下跌約2.0%

圖表十﹕中國糧食進口量2023年1-2月份錄得回升

短期3-5月份糧物類進口量將受惠于巴西3-8月份農產品收成期。

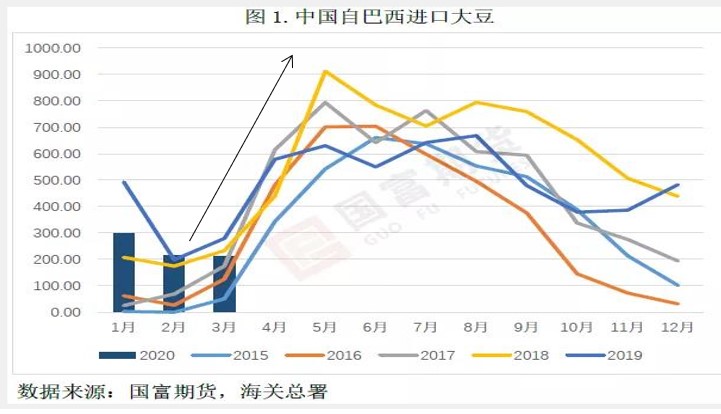

根據過去海關資料顯示,中國從巴西進口農產品一般於4-5月份開始大幅度上升然後8月份後回落,如果按照巴西往中國約30-40天船期推算,相信一般3月份就會開始于巴西進行裝船的動作。由於今年巴西預期主要糧食,大豆/玉米產量按年分別上升21.8%/9.4%,所以我們相信將會利好上半年中小船的運價發展。

根據巴西農業部下屬國家供應公司2022/2023年度糧食產業預期資料顯示﹕

a). 大豆產量預計1.529億噸 (按年上升21.8%)。

b). 玉米產量預計1.237億噸 (按年上升9.4%)。

圖表十一﹕中國自巴西進口大豆顯示3-8月份更多的季節性情況

圖表十二﹕巴西玉米產量和出量預計22/23年度明顯上升

我們相信本輪乾散貨運回暖有望能夠維持到5-6月份,直至接近1).巴西農業品出口季節結束 2). 國內新項目建設進入成熟期。

以上個股分析純為個人意見,不構成投資建議。 C 基金目前持有中遠海能 (1138), 太平洋航運 (2343) 以及其他相關個股的長/短倉。