热门文章

【提价释放利润天花板】 食品及饮料系列 (啤酒篇)

行业背景:

2021年疫情持续反复不定, 影响啤酒于餐饮及夜场场景的消费力度。 但我们仍然认为啤酒行业是值得持续留意的, 主要由于行业仍然处于产品高端化发展, 利润释放的上升周期。 笔者希望以下内容能够帮助读者了解中国啤酒行业未来发展趋势, 包括: 1). 未来行业内增量空间, 2).同业竞争要点 及 3). 未来发展趋势洞察。 首先, 读者需要明白中国啤酒市场消费量过去几年整体保持小幅度下跌趋势。 根据GlobalData 数据显示, 全国啤酒消费量从2013年约540亿公升以按复合年跌幅率约2.0%下跌至2018年489亿公升。 按整体消费值计算, 由2013年703亿美元以按复合年增长率3.1%上升至2018年818亿美元。 中国啤酒市场规模增长来源于产品高端化发展而带来啤酒平均单价提升红利,但由于民众的健康意识持续提升使得整体啤酒消费量减少。 另一方面, 啤酒高端化仍然是未来各个啤酒厂发展核心方向。 根据euro-monitor (欧睿咨询) 数据显示, 2015-2020年, 中国高端啤酒消费市场规模占比从2015年的24.6%上升至2020年35%。

投资啤酒行业核心逻辑:

1). 产品提价后, 原材料成本回落时将会释放利润增量。

参考过去2017年包装材料价格大幅上涨的经验, 原材料上涨整体而言会利好行业利润提升。 主要由于原料成本的大幅上涨能够让啤酒提价幅度加大。 虽然短期毛利率可能因原料成本上升而受压, 但当原材料价格出现回落时将一般会释放较原来更高的毛利率。 主要是因为原料价格回调时候, 一般啤酒零售价不会因此回落而带来利差扩大。 所以原材料价格上涨一般对啤酒行业而言为正面的事件, 只是需要考验投资者耐性等待雨后的晴天来临。

2). 产品高端化扩阔毛利率空间。

未来我们认为产品持续高端化路线将会出现利润增速快于收入增速的状况。 主要由于高端化带来销售额增长的同时, 亦会带来毛利率扩阔。 对于行业内较多企业利润率低于10%而言, 假如利润率提升1-2%, 将会直接为利润提升约10-20%。 毛利率提升与利润提升的杠杆比例高将啤酒的独特之处。

啤酒销售渠道分布:

在理解啤酒提价的逻辑前, 需要先对啤酒销售渠道分布有基本理解。 国内啤酒行业销售渠道主要分为1). 现饮渠道 (on-trade) 及 2). 非现饮渠道 (off-trade)。 现饮渠道当中约80%的销量来自于餐饮, 而约20% 来自于夜场消费。 现饮市场过去销售量占比约为40-50%, 疫情反复不稳情况下对啤酒现饮渠道消费影响幅度较大。 由于啤酒销售渠道涉及现饮及非现饮消费场景于不同的销售地区, 所以一般从提价宣布到提价于零售终端成功落地存在一定时间差。

不同啤酒提价方式利弊:

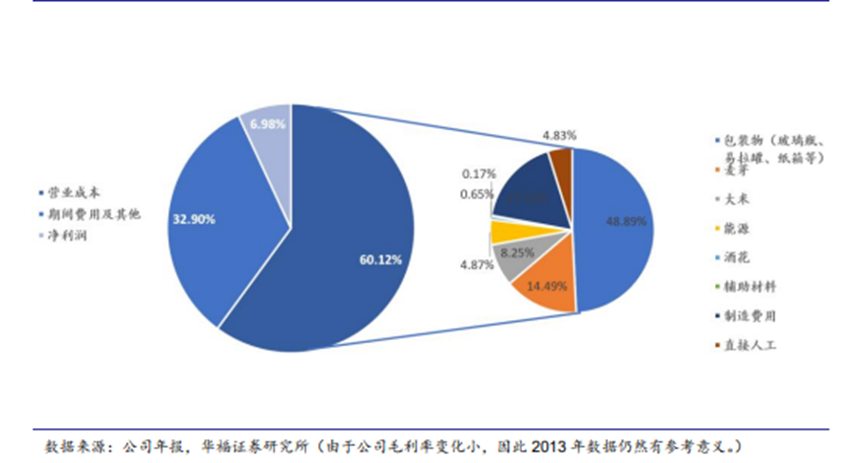

由于啤酒行业销量处于少幅下跌趋势, 所以分析啤酒企业重点将会在于其价格提升的幅度。 有别于其他必需性消费品 (consumer staple), 啤酒销售提价一般不会采用 “调整份量” 方式来降低成本。 由于包材成本一般占总啤酒生产成本约50%,透过减少产品份量来减低成本的成效有限。

啤酒成本构成(以青岛啤酒 2013 年年报披露数据为参考):

1). 直接提高产品出厂价格。 迎接提价后的春天, 预计将于2022年啤酒旺季来临。

对于直接提价方面, 一般整个提价步骤需要经过由 啤酒厂商上调出厂价 à 经销商 à 零售终端提价 的过程。 啤酒厂商对出厂价提高为提价流程的第一步。 由于酒厂希望确保经销商利润不会于提价期间收缩而影响其销售意愿, 所以一般啤酒厂商会对经销商暂时实施返利政策一直到经销商成功向下游终端(例如:超市)进行提价。因此, 啤酒厂商需要根据各地区销售/货存/竞争情况,在合适情况下才进行提价动作。一般提价主要有两个因素 1). 企业希望产品向高端化发展, 2). 生产成本上升导致毛利率受压。 有别于向高端化发展而进行提价能够更快显著提升利润,生产成本上升而提价我们认为需要等到在后期大宗商品成本回落时才显现。

2). 产品改造升级的提价。 由于产品直接提价方式在消费者的心理考虑上较为负面, 有一些啤酒厂商在提价时会采用 1). 啤酒配方升级, 2). 改包装的形式 进行提价。 这主要是为消费者提供新鲜感,让提价决定更容易受到终端商超等等渠道接受。 产品改造升级相信会较直接提价有更显著成效。

啤酒企业推出天价啤酒, 以进入不同的消费场景。 提升品牌高端形像。

啤酒于中国民众观念中更趋向为必需品消费 (consumer staple) 属性, 啤酒零售终端价格带主要集中于$2-15人民币之间。 由于价格较大众化, 所以不少啤酒厂商希望透过推出 以高端白酒 例如: 飞天茅台酒 相近定位的天价啤酒试图提升品牌于消费者的形像地位。 白酒的高端形像其中一个重要元素在于消费场景的扩展, 例如: 商业政务场合, 过年送礼 及 婚礼喜事。 多间啤酒厂商近期也推出一些新款天价酒试图推广到新的消费场景。 例如: 华润啤酒所推出雪花啤酒醴18.8度999ml瓶礼盒。 以融合经典威士忌过桶酿法和古典葡萄酒窖藏方式, 所生产的 青岛啤酒 “一世传奇” 两瓶装组合售价为2,438元人民币。 以生肖为主题的百威大师传奇虎年限量版, 售价为1,588元人民币每瓶。 目前啤酒品牌于传统高端酒消费场景缺乏。 虽然天价酒销量预期对销售带来重大影响, 但我认为对品牌高端化形像的建立有一定的帮助。

华润雪花, 醴18.8度999ml 2瓶礼盒.

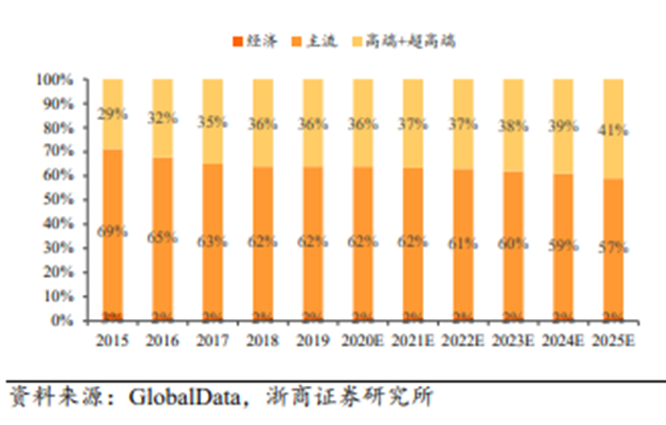

高端销量占比相信会持续提升,高端化程度较高企业相对受惠。 高端啤酒市场内, 百威为目前行业内绝对龙头。 根据global data数据, 其市占率于2018年达到46.6%。 青岛及华润于高端市场占比只是约14.2%和11.0%。 虽然其他竞争对手对于高端市场的扩张也投入不少销售费用, 但是短期相信百威在高端市场的占有率仍然处于领导地位。主要相信消费者对于品牌的价格定位一但形成后,相信比较难进行改变。国内的啤酒主要以价格单位分类为 高档类(10元以上),主流类(6-9元),经济类(6元以下)。随着啤酒的高端化发展,部份经销商企业更以超高端(15元以上)以提供更具参考性的价格价位分段。我们应该经济类啤酒销售占比较多的企业, 可能在行业高端化浪潮中面临的销售压力相对较大。 主要是因为相信高端及次高端啤酒将会持续扩大其市场份额。

高端和超高端啤酒销售金额占比不断提升:

小酒馆经营集团化, 未来可能会改变销售经营渠道。

中国啤酒现饮消费渠道内,餐饮及夜场娱乐渠道为主要消费场景。自海伦司于2021年9月份在香港交易所挂牌上市后,引起分析师团众关注酒馆连锁化对于啤酒品牌商的影响。截至2021年6月份,海伦司经营约528家小酒馆,主要以平价卖酒经营策略 [啤酒售价与成本价相同] 的推广方式迅速在国内扩大经营规模。海伦司酒馆于销售其他品牌啤酒同时,亦会销售其自家品牌啤酒。 而且会以更低的价格来推广自家品牌啤酒。 但由于这类连锁小酒馆经营模式仍然处于早期阶段,对整体啤酒品牌商的实际影响仍然非常小。但分析师们都开始对于小酒馆经营集团化可能会有潜力成为啤酒商的竞争对手有所关注。整体,我们相信小酒馆的影响不会像2021年初小区团购体系对实体超市经销商经营的影响如此严重。但值得持续留意相关的未来发展。

以上个股分析纯为个人意见,不构成投资建议。 C 基金目前没有直接持有重庆啤酒, 华润啤酒, 百威啤酒, 青岛啤酒个股长/短仓。

关于作者: 叶浩然(Stanley Ip)鹏格斯资产管理的投资分析师,覆盖消费和软件板块。 关于鹏格斯投资心得 (Pickers Investment Ideas):鹏格斯投资心得附属于鹏格斯资产管理有限公司 (Pickers Capital Management Limited),由公司的投资研究团队组成。研究范围包括中港美三地上市公司的股票,重点聚焦医疗、新能源,大消费等板块。鹏格斯投资心得秉持「价值投资」的理念,开展行业和企业的深度研究,致力于发现证券市场的投资机会,并与投资者共享研究和交流最新的研究成果 。