熱門文章

【美國食品股】通脹週期加速美國包裝食品行業發展

【美國食品股】通脹週期加速美國包裝食品行業發展

我認為美國包裝 食品股 有兩個主要的核心投資邏輯

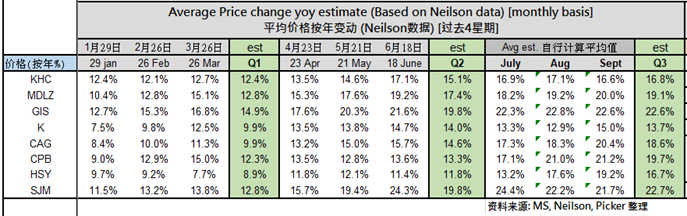

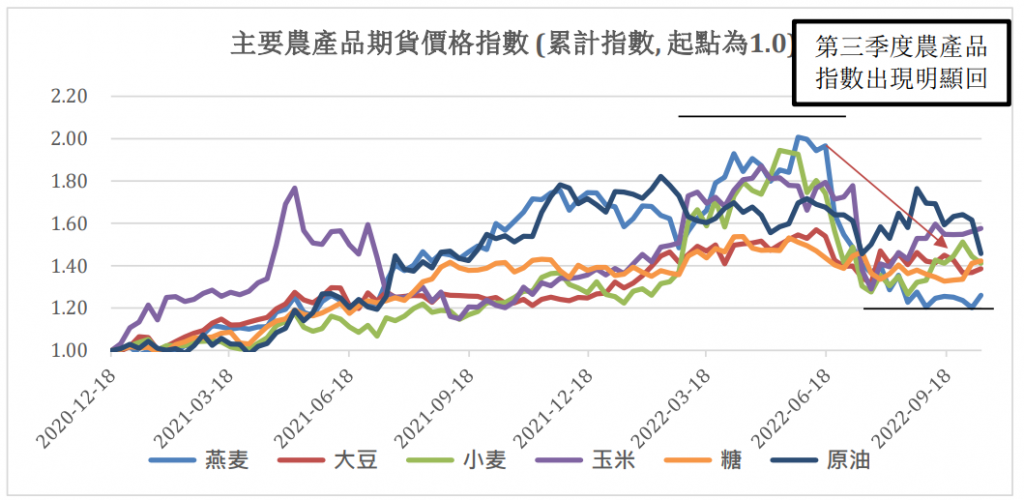

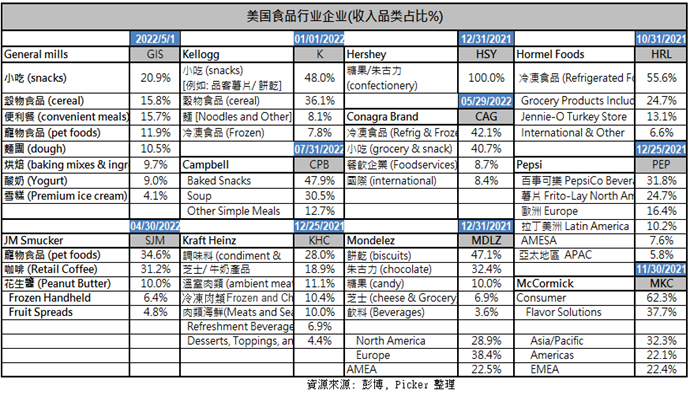

【美國 食品股 】食品通脹帶動產品價格加速上升。根據 Neilson 行業資料,部份美國包裝食品企業漲價幅度達 到約按年 15-20%。雖然 2022 年上半年行業普遍毛利率呈現一定壓力,但部份糧食原材料期貨於 6 月份(例如:大豆/小麥/燕麥等等)已經出現價格明顯回落情況。預計部份企業未來毛利率 將會呈現修復過程能見度較高。

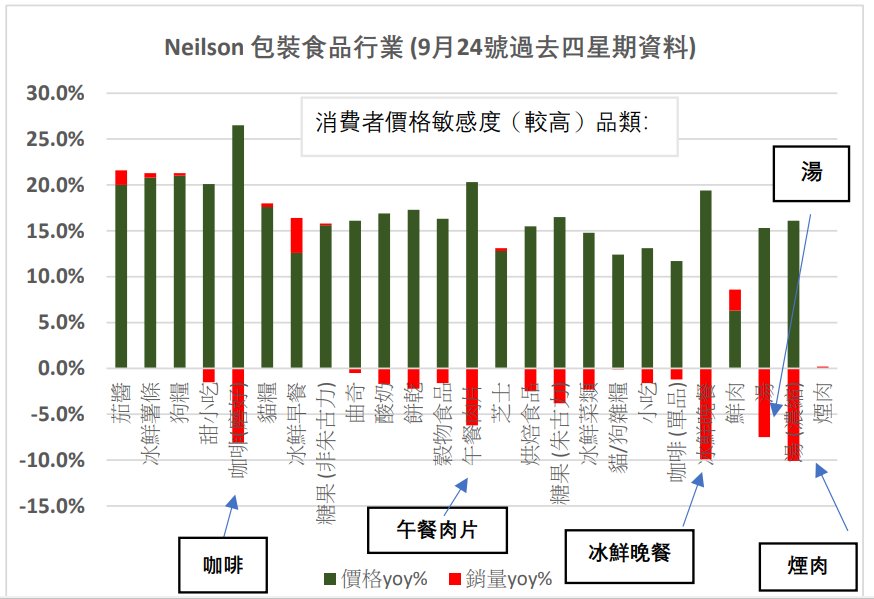

雖然行業普遍漲價幅度達到按年雙位元數,但仍然需要注意食品類型的競爭格局。由於部 份產品(例如:急凍食品等等)消費者對於價格敏感度較高,所以提價對於銷量影響較大。也需 要在選股中考慮到相關的因素。

包裝食品行業特徵: 包裝食品類型之間的提價能力差異。根據以下圖中 Neilson 行業資料, 普遍包裝食品企業分別錄得按年約 15-20%價格升幅。產品加價後對於銷量影響幅度(價格敏感 度)為比較重要分類。除品牌效應外,其產品類型的屬性 (例如: 在消費者心理上的可替代性) 都會 影響到消費者對於產品加價接受度。

價格敏感度較低的產品:

a). 冰鮮薯條 (Frozen Potatoes) 主要供應到 餐飲客戶,所以對於銷量影響相對較低。過 去受到疫情期間影響較大,Lamb Weston 為 主要供應冰鮮薯條的企業。

b). 寵物食品 (Pet Food) 由於美國過去疫情 期間寵物擁有量有所上升, 而導致寵物食品 的需求上升。由於一般寵物對於糧食習慣的 改變都比較複雜, 所以對於價格敏感度都相 對比較低。

c). 單價低, 而且消費者獨特性較強的產品。例如: 烘焙食品 (baking mixes) ,殼物食品 (cereal) 以及 芝士 (cheese) 等的價格敏感度 較低。

價格敏感度較高的產品:

價格敏感度較高的產品特徵包括 1). 產品可選 性強 2). 消費者識別度較低 及 3). 單價相對較 高的產品。 a). 湯類 (soup) 可選屬性較強。 根據資料顯 示,過去於加價期間銷量跌幅較大。 b). 單價較高產品: 例如: 咖啡/ 冷凍晚餐 產品 單價較高,而且可取代性強 (例如: 外出咖啡/ 晚餐),所以加價時對銷量影響較大。

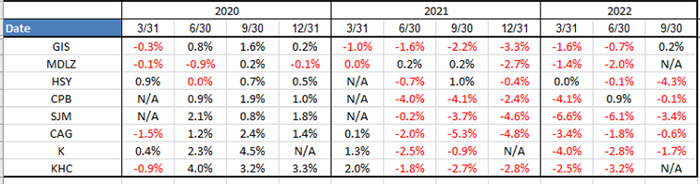

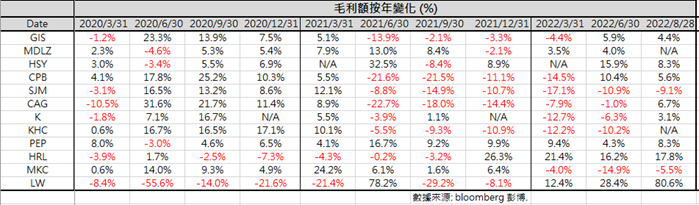

原材料回落為行業基本面改善重點要素:

雖然包裝食品行業於 2022 年普遍產品單價提升約 15-20%,由於行業普遍面臨的問題是成本 上升過快,而導致毛利率按年出現下跌。 本輪成本上升週期由 2020 年 6 月份開始上漲 (參考 彭博農業指數由 250 點上漲到 2022 年 6 月份接近 500 點)。 該指數於 2022 年 6 月份開始出 現下跌的情況,意味著原料成本部份開始出現邊際下降。 目前市場聯儲局加息的主要方向是壓 抑通脹,相信大方向是農產品價格有望持續下行。 參考過去 2013 年農產品價格出現比較明顯 下降, 普遍包裝食品企業利潤出現比較明顯的按年提速情況。

![<img src="美國食品行業企業2.png" alt="美國食品行業企業(匯率對收入影響預測)

">」 class=」wp-image-13353″/><figcaption> 資料來源:Barclays </figcaption></figure>

<p> 由於 1). 美國包裝行業加價幅度較其他地區大 2). 美元匯率走強 都會令國際業務 (非美國) 占比較多 的企業暫時帶來業績壓力。 當中一些例子包括: McCormick (MKC), Mondelez (MDLZ) 公司受到 美元匯率所影響收入的比例都比較高。 </p>

<p>總結: 我們認為食品行業內主要可以分為處於三個不同階段的公司,因應不同的時間點進行部署。 我認為現時情況能夠歸類為從第二階段慢慢走向第三階段的過程當中。 </p>

<p><strong>第一階段:明顯受惠於行業價格提升,同時成本上升可控。</strong>例如: Hershey 朱古力主要原材 料成本可哥(Cocoa) [約占成本 18%,根據 MS 資料] 於 2022 年變化不大,但受惠於食品行業價 格普遍上升 (而同步進行提價) 而且消費者對其產品價格敏感度一直呈現較低。但相信過去(由 2021 年到現在)累計股價表現已經反映不少基本面利好因素。而且普遍預期 2023 年行業單價增速 將放緩,所以(尋找部份原料成本將會下降)的食品企業相信為比較重要方向。 </p>

<p><strong>第二階段:成本上漲影響利潤,但部份品類原材料成本從 2022 年 6 月份期貨端已經有比 較大幅度回落。目前只是等待期貨價格下跌傳遞到部份企業業績兌現。</strong>例如: 部份穀物食品 (cereal)/ 烘焙食品(biking mixes)占比較多企業例如: General Mills (GIS)/ Kellogg (K)有利 於小麥/燕麥等等於第三季度期貨價格層面分別出現較明顯下跌 (約 25%/ 40%跌幅從第二季高 位)。股價相信已經從 2022 年 6 月份開始反映相對預期,現時主要為等待毛利率按季回升 (預期於 4Q22 或 1Q23) 業績兌現期。 </p>

<p><strong>第三階段:下一步尋找預計成本壓力 (於期貨價格層面) 將會出現回落的企業。</strong>例如:JM Smucker (SJM) 主要產品為咖啡粉 (利潤占比為約 43%, 於 2022 年 4 月 30 號財年) ,同時咖啡占 成本約 15%, 根據 MS 資料 。由於 2022 年咖啡產量受到巴西幹早氣候而預計減少約 4.8%供應 (根 據 USDA 對於 2021-2022 年產量預測) 。 導致咖啡豆成本出現比較大幅度上升, 為毛利率帶來比 較大壓力。但 USDA 美國農業部於 2022 年 6 月份預測 2023 咖啡產年 (2022 年 10 月份 – 2023 年 9 月份) 將會按年回升約 4.73%。隨著咖啡產量預計開始恢復,相信咖啡豆期貨價格將會出現回 落。從而減輕以咖啡粉業務為主的 JM Smucker (SJM) 成本端壓力。 </p>

<p>以上個股分析純為個人意見,不構成投資建議。</p>

<p>C 基金目前沒有相關個股的長/短倉。 關於作者: 葉浩然(Stanley Ip)鵬格斯資產管理的投資分析師,覆蓋消費和軟體板塊。 </p>

<p>延伸閱讀:<a href=](https://www.pickerscapital.com/wp-content/uploads/2022/10/美國食品行業企業2-1024x395.png) 【豬肉股】部份豬企過去逆勢大幅擴產能,第三季收成期將至!

【豬肉股】部份豬企過去逆勢大幅擴產能,第三季收成期將至!