热门文章

俄罗斯事件启动油运供应链重组机会(上)

到目前为止,欧盟对俄罗斯原油/成品油禁运措施仍然属于商讨阶段。但对于供应链重组的影响已经开始呈现。主要原因是欧洲部份油企业已经停止对俄罗斯石油产品进口,所以他们已经需要从其他国家进口来替代俄罗斯供应。我们以下将会介绍俄罗斯事件目前对于1).原油运输以及2).成品油运输两个行业子板块的影响。展望未来,由于1).传统夏季用油高峰期将会到来,以及2).中国疫情预计持续转好,两个因素都会加速石油供应与需求之间的不平衡状态。由于本文章编幅有限,所以行业内个股分析将会留到下一集内。

成品油运输供应端影响相对原油运输高

根据以下欧洲进口数据,欧洲于俄罗斯进口柴油比例远高于原油进口。短期而言,柴油在欧洲短缺的情况相对严重。

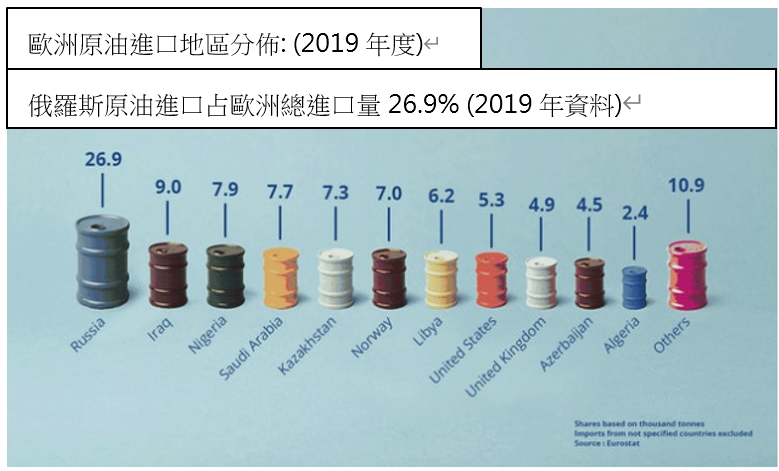

1.欧洲所进口原油当中,约26%来自于俄罗斯.(请参考以下图1)

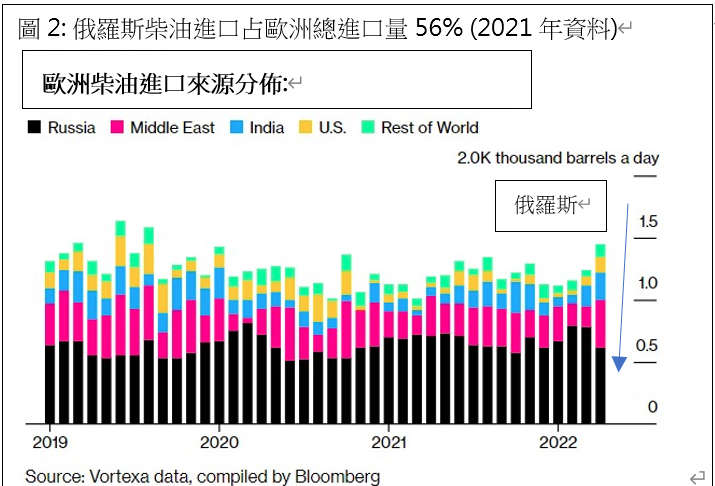

2.欧洲所进口柴油当中,约56%来自于俄罗斯(2021年平均水平).于2022年开始已经续步减少从俄罗斯进口。4月份总进口量约占43%.(请参考以下图2)

图1:俄罗斯原油进口占欧洲总进口量26.9%(2019年数据)

数据来源:Eurostat

图2:俄罗斯柴油进口占欧洲总进口量56%(2021年数据)

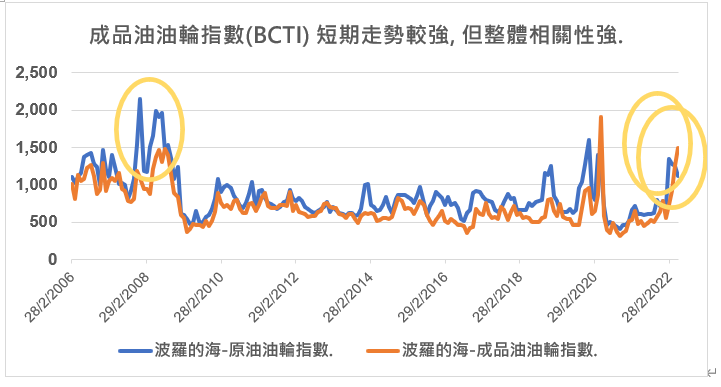

虽然欧洲成品油供应更依赖俄罗斯,但我们相信原油运价将会同步上涨。

A.虽然欧洲成品油供应更依赖俄罗斯,但我们相信原油运价将会同步上涨:根据目前欧洲相关提案建议(仍未通过),他们希望于6个月的期间点能够停止从俄罗斯进口原油.同时,于2022年底前希望停止从俄罗斯进口所有成品油产品。虽然成品油运价基本面更好(由于对俄罗斯依赖程度较高),但是欧洲潜在提案建议预计将会于更早时间点禁止俄罗斯原油进口。所以整体的联动性我们相信会持续存在。

图3:成品油油轮指数(BCTI)短期走势较强

数据源:Bloomberg,鹏格斯投资心得

B.虽然欧盟仍未有正式实施禁运行动,但许多欧洲油企业已经宣布停止从俄罗斯进口油产品。许多欧洲企业已经自行采取对于来自俄罗斯石油产品停止进口。虽然目前俄罗斯仍然能够出口成品油到欧洲国家,但我们相信欧洲国家会整体减少从俄罗斯进口石油产品。相信成品油供应链运输距离拉长已经开始。

图4:许多油企业已经宣布减少/停止俄罗斯相关油品进口,供应链重组已经在进行中

截图来源:Shell蚬壳官方网站.

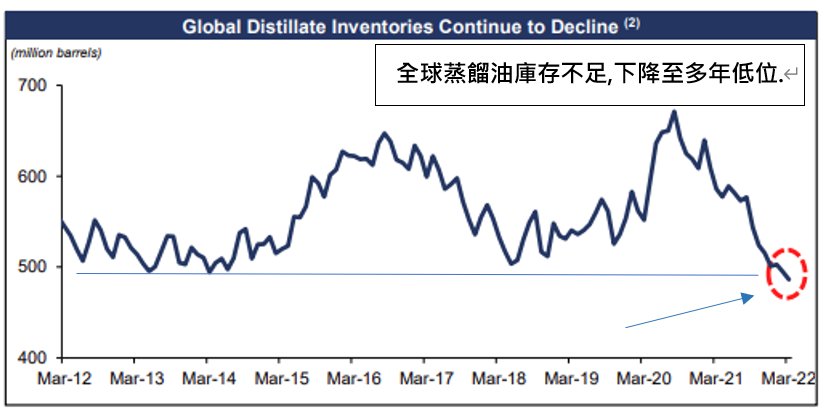

全球蒸馏油库已下降到多年低位,预计成品油补库存需求持续增加

目前,全球蒸馏油库存数目已经处于多年历史低位。而且目前处于夏天需求旺季前夕,相信于未来欧洲国内用车需求将会让柴油更加短缺.有别于其他国家,欧洲的汽车使用柴油的比例相对较高,出行需求预计将会让短缺的情况进一步加大。我们相信由于柴油短缺(各国积极补库存),欧洲国家将会从更远的地区进口柴油。这将会利好整体成品油运输。

图5:全球蒸馏油库存

数据源:Scorpio tankers

1).欧洲的柴油短缺[补库存]2).减少从俄罗斯进口(拉长平均运输距离)两大因素将利好成品油运需求.

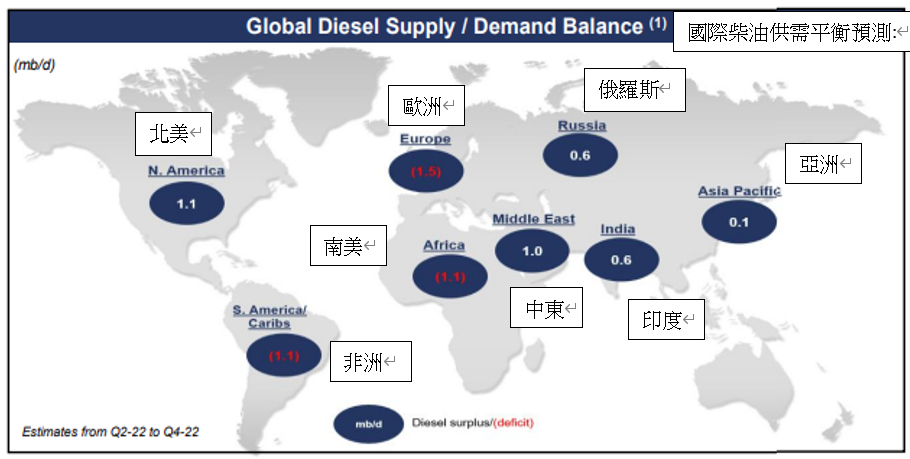

·根据行业预测数据,欧洲地区于2Q22-4Q22柴油进口需求约为1.5mb每日。由于从俄罗斯进口很有可能大幅度减少,将会需要从更远的1).北美地区2).中东地区3).印度地区等等进口替代。将延长整体的成品油运输距离。而且,南美地区/非洲地区的进口需求同时亦可能会更多从距离较远的俄罗斯地区进口。整体将会刺激成品油运输平均距离拉长。

A.欧洲[从北美/印度/中东地区进口]。

B.俄罗斯[出口到非洲/南美地区]。

图6:全球柴油地区供需平衡预测(2022年第二季至第四季度).

数据源:Scorpio tankers

3).原油运输方面,同样预计运输距离将会延长。

·原油运价涨幅暂时低于成品油运,其中一个原因是欧洲对俄罗斯成品油(例如:柴油)的进口依赖度更高。但我们相信随着供应链重组持续,原油运价将会跟上成品油运价。

·由于成品油将原油的下游产品,根据过去的情况(成品油运价vs原油运价)之间的相关性都比较高,我们相信短期的原油油轮运价回落主要原因为中国国内疫情短期对原油需求的不确定性所影响.

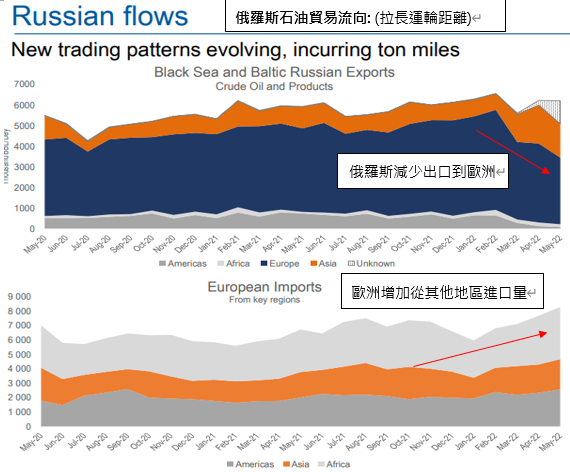

整体原油运输路径潜在重新调配:根据以下欧洲/俄罗斯进出口数据显示:

1).俄罗斯正在扩大对亚洲地区(包括:印度/中国)运输距离更长的地区出口原油。

2).欧洲地区将会于更远的中东/北美地区进行原油进口。

图7:俄罗斯石油贸易流向.

数据源:Frontline PPT.

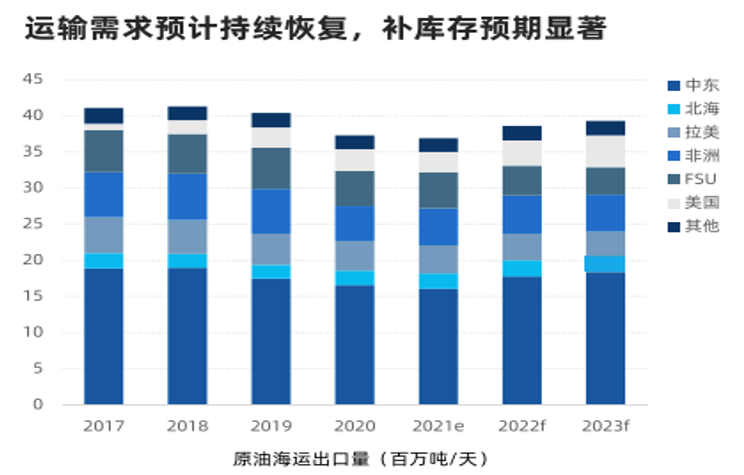

原油运输行业预计于2022年出现需求增加及供应减少情况:

A.按照行业相关数据预测,原油吨海里运输贸易量2022年将会上升7%。

·从减少俄罗斯进口原油情况下,整体原油供应将会有所减少。俄罗斯占全球的原油产量约为13%。按照4月份俄罗斯原油产量按年减少9%情况,以及俄罗斯原油出口比例较高,整个市场的潜在原油供应量将会减少。行业分析公司Clarksons对此也修改了2022年原油海运量预测增幅从6.2%下调到4.4%。

·考虑到减少对俄罗斯依赖的情况下,平均运输距离将会拉长.Clarksons预计2022全年原油运输整体需求将按年上升约7%。

图8:原油运输需求。

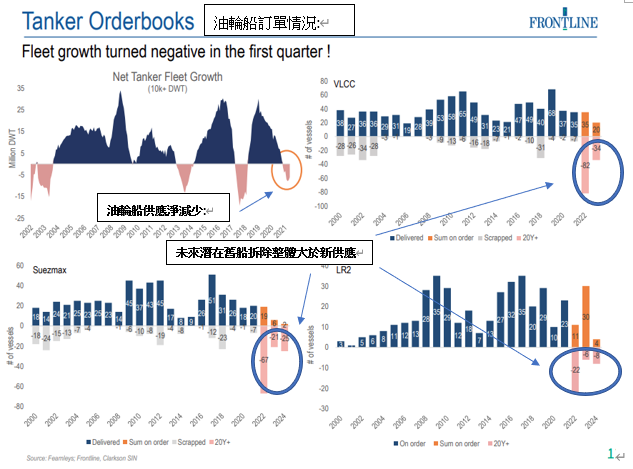

B.原油油轮供应量有望未来持续减少。

·2022年将会出现较多的油轮进入20年以上船龄,这将可能面临旧船拆解对油轮供应去化加速。

·根据国际海事组织(IMO)对于减碳措施规定,将要求于2023年至2026年之间每年船舶将需要减碳约2%。预计将会需要透过1).航运减速或2).加速对旧船进行拆解。总体,将会减少相关的油轮供应。

图9:原油运输供应。

原油运价(BDTI)种类当中,VLCC原油运价走势相对比较落后。

C.但相信随着中国国内疫情持续改善,预计VLCC运价将会持续恢复。

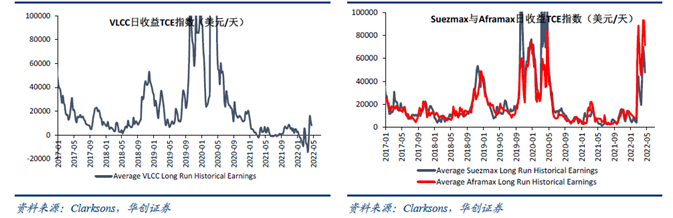

·Suezmax,Aframax为相对VLCC较为小型的船,主要行走内陆航线[例如:波罗的海/黑海等俄罗斯与欧洲等等相关航线]。所以运价的涨幅都相对比较直接。

·VLCC主要行走更长航线[例如:中国/中东地区航线],总体与中国原油需求更加相关,所以过去于3-4月份受到中国疫情负面因素影响较大。相信将会于短期内恢复的可能性较大。展望未来,VLCC运价可能会与Suezmax,Aframax运价走势更加相近。

图10:VLCC日收益指数,及图11:Suezmax/Aframax日收益指数。

总结:

A.成品油运输最直接受到欧洲依赖俄罗斯进口柴油程度较高所利好,未来欧洲禁止从俄罗斯原油进口(目前没有正式通过)的潜在时间点相信会更早。所以两者之间的相关性总体相信比较高。目前,VLCC运价相对有所落后主要由于受到近期中国疫情对需求的负面影响较大。所以相信VLCC运价于未来回补可能性更大。

B.俄罗斯事件对于石油产品运输需求整体利好,而且油轮供应端会预期受到2023年开始实行的IMO减排规定以及潜在旧船拆解加快因素而持续减少供应。将对油运价格从需求与供应端出现较强支撑。

以上个股分析纯为个人意见,不构成投资建议。 C 基金目前直接持有中远海能个股长/短仓。

关于作者: 叶浩然(Stanley Ip)鹏格斯资产管理的投资分析师,覆盖消费和软件板块。