被承认的一体化铸造黑科技

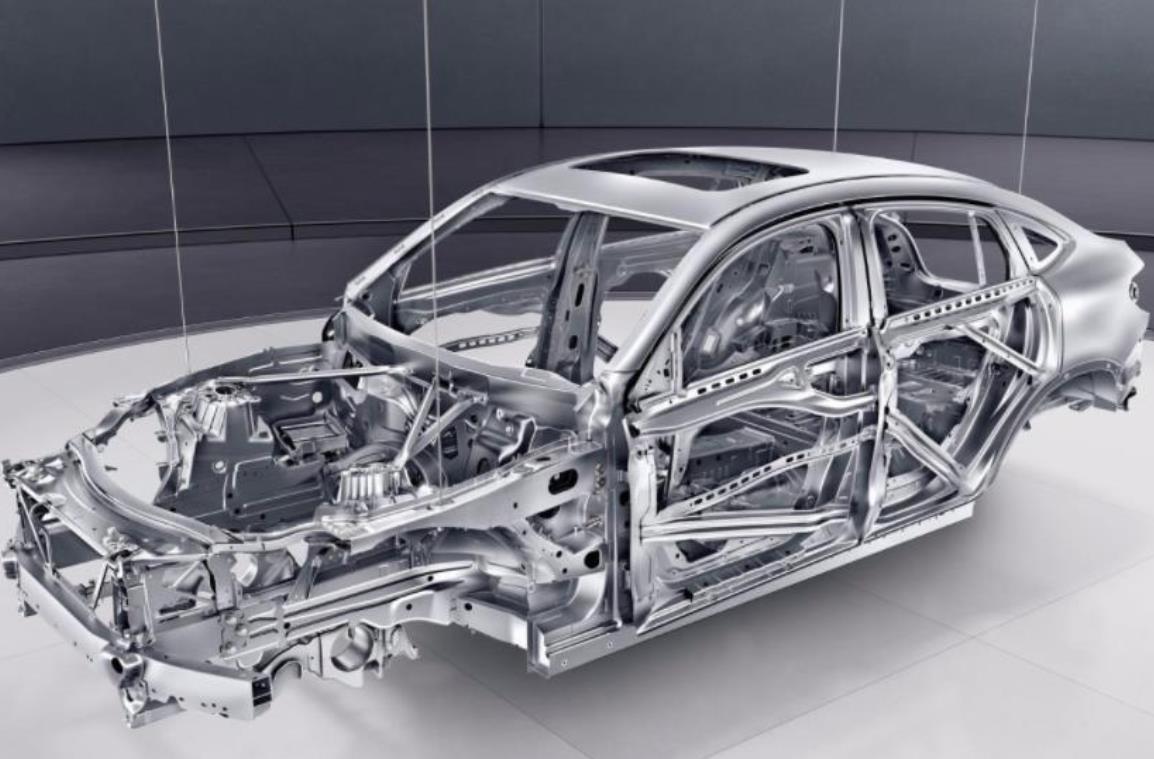

去年特斯拉 (TSLA) 除了Model 3以五十万辆冠绝全球电动车销量外,「一体化铸造」概念的Model Y销量亦排名全球头三,公司去年汽车业务的毛利率高达约三成,Model Y的销量急速爬岥是业绩去年成功的关键。笔者认为当中的制造技术如Giga Press也是各个超级工厂效率提升的重要原因之一。自2020年4月开始,特斯拉现时合共产能过百万辆车的弗里蒙特及上海等超级工厂,都陆续购入及安装一系列世界上最大的高压压铸机。 目前特斯拉正在Model Y上使用的两款6,000吨压铸机,都是由压铸机技术龙头的力劲科技 (558) 于2008年收购的意大利Idra集团所生产的,车身的「一体化后底板」于2020年9月后在弗里蒙特及上海超级工厂陆续量产,而「一体化前机舱」亦于去年第四季开始量产。相信Model Y的成功将会令其他车厂跟随这一科技,尤其正在扩产的电动车新势力及转型的传统汽车巨企如大众及奔驰等,明年特斯拉即将量产的Cybertruck轻型商用车将会使用合模力达8,000吨的压铸机,因此一体化铸造技术将会成为行业未来的大趋势。 数据源: 特斯拉微博 过去几个世纪,汽车的车身一直都是以钣金冲压及机器人焊接,一般未涂装前的车身 (白车身) 有逾几百个零部件,当中过千个焊接点、以及防水、增加车身强度的涂胶环节,都需要逾百部机器人的白车身焊接生产线来应付。过往汽车上典型的铸件为变速箱及发动机零部件等,特斯拉的Giga Press技术以80个零件集成为一个铸件而闻名,把原需二至三小时的焊接时间缩短为仅约八十秒的铸造时间,可见一部压铸机每日能产出达逾千个铸件。车身结构件一体化后将可减少组件焊接的工序,零件不再需要复杂设计的机器人来焊接,在管理流程及所需的资源都可相应降低成本,特斯拉曾声称Giga Press可把成本下降四成。同时,车身重量亦可有一定幅度下降,让电池的成本降低之余,亦可提升电动车的续航里程。 数据源: 特斯拉电池日2020 中游近年提速部署大型压铸机 由于国内的压铸技术落后于海外,行业格局较为分散,虽然有三千多间压铸供货商,但大型压铸机并不普遍。Model Y的成功加速了行业对压铸机的资本开支。一部6,000吨级别的压铸机总值逾五千万人民币,以市场份额逾五成的力劲科技为例,现有产能每月只能供应5部以下的数量,可见订购至交付一部压铸机需时逾半年以上的周期。由于供应上的短缺,第三方压铸供货商于去年下半年开始纷纷加速采购压铸机,单是从事压铸行业逾二十年的文灿股份 (603348) ,由去年至今已采购了18部中至大型压铸机,可见近期公司的资本开支占收入的比例大幅增加至四成水平。 数据源: 压铸商情公众号 汽车轻量化是近年车身降本的手法之一,如新势力蔚来汽车 (9866) 主张使用全铝车身,降低汽车重量来提高续航能力。在压铸方面,一般模具大多为钢制物料,因此一体化铸件的金属需要比钢的熔点更低,密度低及强度高的优点令铝合金成为最被广泛使用的铸件物料。 压铸物料的工艺要求其实并不简单,传统铸件需要热处理如淬火、人工时效等流程来增长物料强度,期间需尽量减少气泡产生,同时亦要确保铸件变形及表面的质量问题。一体化铸件由于体积较大,如发生较大的变形状况,将会难以像传统铸件般使用机械矫正。特斯拉多年前已研发出独家的铝合金材料是免热处理工序的,把铸件后制时间由1至2小时降至几分钟而已,可见免热处理物料专利是一体化压铸的基本门坎。 把车身结构件改为一体化压铸技术后,压铸后的废料将可返回熔炼炉再次利用,全铝车身材料回收利用率可高达95%,比传统的冲压工艺生产成本更优胜。同时,体积较大的一体化铸件亦有产品售价的提升空间。由于一体化压铸工艺的资本投入较大,或涉及原已安装的机器人生产线调动,汽车主机厂未必会为了发展「一体化铸件」而大幅调整生产线设计,反而第三方压铸供货商或可利用多年累积的压铸技术工艺,部署大型压铸机供应一体化技术的需求。 一体化结构件的前景 现时汽车制造工艺正跟随着特斯拉变革起来,就像当年苹果以数年时间把手机由塑料外壳,带动行业变为金属外壳。特斯拉是现时仅可量产一体化后底板的成功例子,其降本的效果将可带动汽车零部件一体化成为这个时代新的造车标准。未来汽车除了外部盖件外,大部份结构件甚至车门及前后副车架都能以压铸技术制造,并减少组件焊接的流程,相信结构件巨大化及轻量化将是势不可挡的趋势。 由于国内仍缺乏汽车设计师的人材,加上压铸机供应有限,短时间内一体化压铸技术的渗透率未必会急速上升,但如文灿股份这类早期进入车身结构件的公司,近年已积极部署超大型压铸件技术及设备,或可能在现时分散的压铸行业中得着先机,为现有的主机厂客户如蔚来、奔驰及比亚迪 (1211) 等提供大型一体化结构件的解决方案。 以上分析纯为个人意见,不构成投资建议。 C 基金现时持有特斯拉、比亚迪的长/短仓。 关于作者: 卢晧信 (Calvin Lo) 鹏格斯资产管理的助理基金经理

政治局会议加持新能源车赛道 港股炒市不如炒板块

中汽协本周三(4日)发布了上月国内汽车销量预告,整体走势仍是向下,乘用车销量同比下降约11%,相信数字仍在反映上游车用芯片供给紧张的问题。传统汽油车将要继续面对着芯片供给,以及新源车新势力的崛起两大问题。正进入传统车的淡季,国内造车新势力理想汽车 (LI)、小鹏汽车(09868) 7月的销量却继续创历史新高,令市场关注传统汽油车的需求会否在芯片短缺下雪上加霜。 反观属于造车新势力的理想汽车,乘着今年理想ONE改款的强劲需求,继6月接近八成的按月增长,理想ONE于7月的销量有逾8,500辆。理想汽车上月在其他新势力小鹏汽车及蔚来 (NIO)中,无论是单一车款或是总销量 (首次) 都是第一,管理层还有信心9月销量可达10,000辆。此外,公司亦乘胜追击地启动了香港IPO,相信未来销售渠道、产能及研发的投资速度将会加快。 国内政治局上周召开的会议亦提及过「支持新能源车加快发展」,相信此板块将是近期政策市中风险相对较少之一。插电式混合动力车 (PHEV) 明显是新旧能源车的「过渡车款」,理想ONE独特的增程序动力系统看来已为理想这个品牌打好了开局,加上老牌新能源车企比亚迪(01211)最新推出的DM-i超级混合动力车款需求亦不错,侧面反映PHEV暂时仍是强劲的赛道。 整体而言,除了平台经济外,现时中国电动车的发展并不逊于海外市场,相信有着政策加持,此板块现已进入黄金周期。理想汽车唯一美中不足就是只有一款理想ONE车型,但从估值上看亦似乎已经反映情况。笔者认为未来还要看公司在高压纯电动汽车技术,以及自研的自动驾驶技术开发进展,并且期待明年至少两款的新车型发布。 作者为鹏格斯资产管理首席投资总监、证监会持牌人士、C基金—中国股票基金经理。C基金现时持有理想汽车、蔚来及比亚迪的长/短仓。以上纯为个人意见,不构成投资建议。

美股科技板块领跑 港股正等待盈喜潮追落后

虽然市场唱淡的声音越来越多,美股的表现仍然强势,截至撰文时,纳指继续创历史新高,由上次高位升逾2%。以「契妈」为首的ARK系列科技股表现出众,其旗舰ETF基金ARKK已从五月低位反弹逾三成,年初至今表现有约5%,可见「新、旧经济」的分化仍然存在。年初时被「契妈」祝福的百度(BIDU)虽然已被其基金公司打入冷宫,但百度一众的中概股近期都回暖,国内电动车三傻之一的蔚来 (NIO) 更于低位30美元回升逾六成。由此可见,在一轮通胀预期飙升、杀估值,以及美国联储局议息等消息尽出后,市场对高估值的股票接受程度逐渐提升,或许市场在平衡估值分化及板块轮动之间,更偏好后者。 在联储局还未正式启动收水前以及市场资金充裕的情况下,美股的强势相信会依旧持续。近日美元指数已率先反弹,低估值的港股变相只能做「追落后」的靶点。7至8月将会又迎来一轮业绩期,港股大多都会发布中期业绩报告,由于去年新冠疫情的低基数影响,笔者相信今年将会有不少公司发出盈喜公告。上周正在热炒风口的体育用品股—安踏体育(02020)及李宁(02331) 分别先后发出了盈喜公告,两者本月至今的表现升逾一成及三成。笔者对此公告并不意外,尤其今年受益于「新疆棉」事件及国潮复兴,或许下月的东京奥运仍可对股价有一定支持,但笔者已于较早前少许获利,尝试适度控制仓位风险。 面对着港股、中概股及A股回暖,笔者已调整了相对的对冲占比,整体仓位亦回升至约八成的水平。 作者为鹏格斯资产管理首席投资总监、证监会持牌人士、C基金—中国股票基金经理。C基金现时持有ARKK、百度、安踏体育及李宁的长/短仓。以上纯为个人意见,不构成投资建议。

国策扶持销售增加 新能源汽车长线部署

美国总统大选仍未完全落幕,资金已偷步入市,配合蚂蚁上市暂缓,利好金融市场。自大选日后,资金回归股市,科技股持续创新高。新能源汽车股继续热炒,月初公布的销售数据持续录得增长,在美国上市的中国电动车三宝,蔚来(NIO.US)、理想(LI.US)及小鹏(XPEV.US)销量创新高,笔者认为电动车已是大势所趋,股价上升速度虽快但业务有足够的发展空间支持,短线高追风险固然大,但调整时将会是吸纳的好机会。 蔚来、理想及小鹏上月的销量分别为5,055、3,692及3,040,交付量再创新高,反映新能源汽车在国内日渐普及,消息公布后股价连续数天上升,显示市场对电动车销量的重视。上周,国务院发布《国务院办公厅关于印发新能源汽车产业发展规划(2021—2035年),明确指出新能源汽车产业发展为汽车产业转型的重要力量之一,提出到2025年新能源汽车新车销售量达到汽车新车销售总量的20%左右,并加快充换电基础设施建设,完善新能源汽车产业发展规划。在国策进一步扶持下,充换电服务便利性显著提高,可以预期纯电动汽车成为新销售车辆的主流,具备较强竞争力的品牌如蔚来有望受惠,早前蔚来正式推出NOP 领航辅助功能,配合Baas车电分离模式,可望成为蔚来的核心竞争力。 在香港上市的比亚迪股份(1211.HK)及吉利汽车(175.HK)在月内亦大幅上升,反之,特斯拉(TSLA.US)的股价在过去一个月却保持平稳。此迹象可能反映资金进行轮动,在一线的新能源汽车转至二线。然而,中长期来说,新能源汽车的需求有增无减,而公司亦会推出更多车型迎合市场需求,鉴于国策的扶持及巨大的市场潜力,笔者仍会主力看好国内电动车三宝,特别是纯电动汽车的蔚来。短线股价上升幅度大,存在回调风险,笔者会考虑在股价稳定调整后买入,作中长线部署。 【声明】以上个股分析纯为个人意见,不构成投资建议。 C基金现时持有特斯拉、蔚来及比亚迪股份的长/短仓。

蔚来(NIO.US)业务独特 发展潜力不容小觑

新能源汽车一直是市场焦点,蔚来(NIO.US)在北京车展上公布NOP领航辅助功能后大涨,更令市场变得更狂热。事实上,蔚来今年股价表现优秀,即使面对特斯拉及其他国内电动车厂的竞争仍能交出满意的表现。新能源汽车已提升到国家战略层面,电动车产业已经进入高速发展期,蔚来独特的业务模式可望持续发展,正面应对特斯拉在中国的扩张。 特斯拉最大的优势为其在国内拥有生产工厂,且中国制造的Model 3最低售价为24.99万元人民币,比蔚来的ES6便宜近4万元,相对其他品牌亦较有竞争力,国产Model 3的销量绩创新高。然而,蔚来独特的业务模式使其拥有迥然不同的优势。蔚来所研发的是「换电」电动车,国家政策明确指出换电模式车辆可以继续享受补贴,有助蔚来在补贴政策完结前建立市场份额。同时,电池租赁服务(BaaS)车电分离模式使其能够采取了具竞争力的定价策略,降低汽车的购买价格,减低买家成本,并灵活地为用户升级电池,一旦车电分离业务成为主流,Baas或能成为蔚来的核心竞争力。 在北京车展上,蔚来宣布NIO OS 2.7.0版本升级,正式推出蔚来NOP 领航辅助功能,为继特斯拉以后第二间车企可以按照导航实现自动辅助驾驶的系统,官方称系统比Tesla更了解中国路况特点及交通情况,尽可能将最多的权限交给车辆,让车辆根据导航路程进行辅助驾驶、自动调节车速、识别其他车辆等功能。与特斯拉的系统比较,NOP 领航辅助功能拥有更为人性化及多样化的接口,速度控制更平稳,适合在高速公路及城市快速路使用。 第三季的销售数据显示蔚来的售车量维持强劲的增长,第三季销量超过12,000辆。特斯拉现时在交付量及发展规模领先,随着蔚来扩大交付规模,换电模式及领航辅助带来的好处可能使蔚来在中国比特斯拉更具优势。笔者在近期蔚来的升浪中亦有稍作增持,期望蔚来的市场竞争力能够进一步凸显在第三季业绩中。 【声明】以上个股分析纯为个人意见,不构成投资建议。 C基金现时持有蔚来的长/短仓。

新能源汽车再添一员 理想汽车满怀理想

新能源汽车板块一直是资金追捧热点,市场愿意给予较高估值,如行业龙头特斯拉市值就已突破二万亿港元,近期亦有恒大健康(00708)建议改名为中国恒大新能源汽车,尽显行业潜在发展空间。上月底于纳斯达克上市的理想汽车(LI)为第二家于美国上市的中国新能源汽车制造商,集资高达10.9亿美元,为本年于美国上市集资最多的中国企业。最终发售价比指引区间上限10美元还高出15%,招股期间同业的蔚来(NIO)及恒大健康股价亦有势头,可见行业的市场热度。 理想汽车于2015年7月由创办人李想成立,同时为蔚来的联合创始人和投资人。公司致力创造没有绩航里程焦虑的电动车,为中国首间成功实现增程序电动车(EREV),旗下LI One在推出六个多月就已交付超过一万部,计及续航力最高可达800公里。其中,180公里纯电续航,剩余620公里以油行驶。公司毛利率由第一季的8%增至第二季的13.3%。公司同时计划在2022年推出一款全尺寸高级电动SUV,以满足多元化需求。随着中国政府决定将其电动车补贴延长至2022年底,此举有助刺激消费者和制造商,为实现电动车普及化带来机遇。 股权结构方面,这次招股吸引了中国最大私募股权管理基金之一,高瓴资本认购3亿美元股份,而美团点评及其CEO王兴将成为第二大股东,显示资本市场对新能源汽车的信心。鉴于市场情绪及行业的发展空间,上市初期股价有机会以上升趋势大幅波动,现时估值上已追近已推出较多产品的蔚来,存在短线投机风险。新能源汽车为汽车业发展大趋势,长远发展空间庞大,笔者对公司保持审慎乐观态度,会以分注吸纳策略以作中长线部署,寄望行业长期发展。 【声明】以上个股分析纯为个人意见,不构成投资建议。 C基金现时持有理想汽车、恒大健康及蔚来的长/短仓。 【作者简介】李浩德 鹏格斯资产管理首席投资总监 证监会持牌人士 C基金-中国股票基金经理