热门文章

可选消费回暖 – 黄金珠宝行业分析

随着全国两会于周末召开后,后疫情的经济复苏将成为市场关注重点,提振市场信心是今年经济工作其中关键一环。截至笔者撰文时,两会所定的全年经济成长目标只有5%,与去年的5.5%及市场预期「超过5%」的目标有落差,可见消费者信心不足、出口下滑,以及房地产复苏状况令中国政府有所担忧,或许市况将有别于2020年至2021间的报复式消费。然而,恢复及扩大国内消费的经济工作仍是重中之重,城乡居民收入增加是其中重要方向之一,笔者认为黄金珠宝将是可选消费中今年景气度及增长方面较佳的板块。

黄金珠宝行业未来的增长动力

今年中国防疫措施全面放开,变相春节回乡的活动比过往的高,有利黄金珠宝这些礼品性需求行业。分别主要部署于一/二线及三/四线城市的潮宏基(002345)及周大生(002867),于春节及情人节重要节日期间都有明显复苏迹象,增长速度逾三成,可见黄金珠宝消费整体恢复趋势向上。同时,部分疫情后婚庆需求将会陆续释放,尤其于五一长假期,市场预期酒席需求的高景气度将延续至五或六月。

此外,中国2月官方制造业PMI重回扩张水平,并创2012年4月以来高位,服务业数据亦升至55水平,验证经济于疫情后景气有回升动力。通关亦令香港各行业有恢复,香港2月采购经理指数(PMI)升至53.9,整体经济恢复行情明显,有利镶嵌类产品需求复苏。同时,欧美方面正进入加息周期尾声,黄金价格未来可受惠减息预期带来的需求增加,笔者认为相信今年珠宝行业仍会是黄金主导的行情。

行业之间竞争 – 周大福巩固领导地位

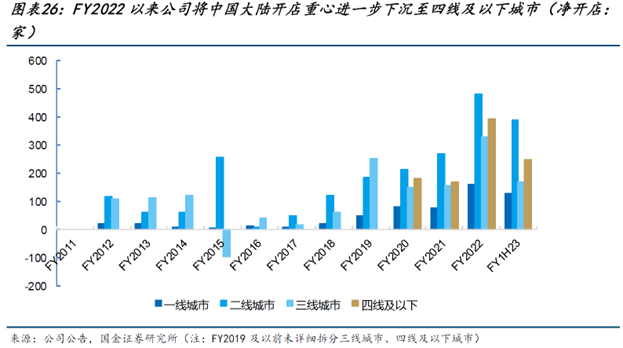

周大福(1929)于疫情期间逆市扩张,自2019年至今净开店有逾4,000间,国内店数增量逾倍,并提早两个财年完成总量7,000间店的目标,是行业内开店速度最为进取的珠宝零售商。原是国内店数量头大两位的老凤祥(600612)及周大生的店铺增量却是较为保守,增量分别只是约两成及四成,因此周大福现时已成为行业中店量最多的黄金珠宝品牌。

周大福超越行业的开店能力来自于有胆识地采用加盟商模式,期望在行业仍是较为分散的背景下 (2019年CR5 19.5%),在疫情期间扩张并提高市场集中度,国内珠宝行业CR5于2022年已提升至28%。值得留意的是,对比2020年的8万多家终端零售店,国内的店量至今未有明显的增长 (约一成),可见周大福有利用到加盟商切换经营不善的中小品牌切换潮,相信经济复苏后这种机会将会减少。

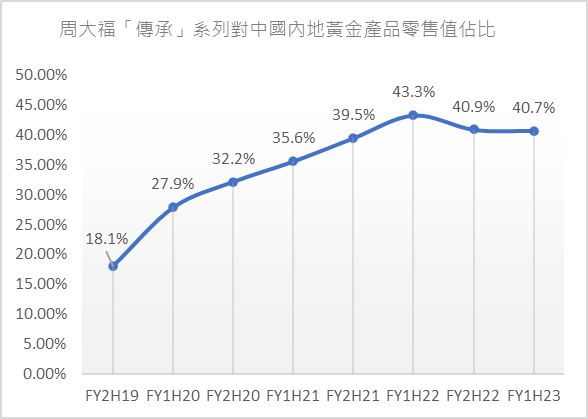

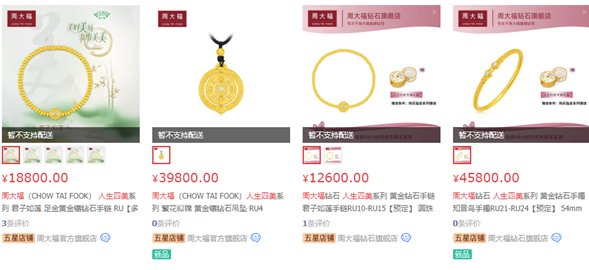

同时,周大福亦于这段时间着重发力扩张三线以下城市的市场,加强品牌的影响力。其中传承系列是周大福在黄金类产品方面较有竞争力,其古法金工艺使产品有均价提升的空间,可见近年这个系列的零售值占比持续提升,相信加盟店亦贡献了不少,尤其于三/四线城市的市场。人生四美系列是周大福近期最新的产品系列,把传承系列及另一旗下品牌T MARK的钻石技术,将黄金产品与钻石结合,其金镶嵌钻石工艺有望把产品利润率提高,现时首批产品将率先于一/二线城市中铺货,而且SKU非常丰富,或有机会成为提升产品综合毛利率的动力之一。

周大福急速扩张加盟店无疑会对业务整体毛利率有压力,公司毛利率从2019年的28% 水平下降至23%,除了因为要承受产品批发价的优惠外,较低产品毛利率的黄金销售占比亦有所提升。但从净利率方面可见影响相对较小,反映经营杠杆及规模效应有达至一定效果。随着管理层7,000间店目标已提早达成,周大福未来将改变营运策略,今年600至800的新店目标会以直营店为主,可见管理层有关注毛利率下降的危机,换句话说,未来直营店的扩张或可对毛利率有稳定或提升的作用。

总结

消费行情将是今年市场极关注的资料之一,现时指引的经济增速比预期差,恢复趋势较差的行业或不被市场喜爱。周大福的扩张反映下沉市场的空间存在,未来或可受惠于政策推动城嫏居民收入。现时整体行业市盈率未至昂贵水平,周大福或可继续享受行情回暖的趋势,进入加盟店的收成期。笔者亦将关注过往开店速度较低的品牌如周大生,估值现时仍处偏低水平,或可受惠较多的3/4线城市店数,以及近期黄金销售占比上升的优势,在未来黄金价格预期向好的需求获益。

以上分析纯为个人意见,不构成投资建议。 C 基金并没持有以上股票的长/短仓。

关于作者: 卢晧信 (Calvin Lo) 鹏格斯资产管理的助理基金经理