热门文章

重塑中的美国医疗板块

管理式护理(MCO)

经历了动荡的一年之后,美股医疗保健行业正在自我重塑,为所有价值投资者提供了宝贵的投资机会。而提到美股医疗,就不得不提美股独特的管理式护理(MCO)赛道。

管理式护理组织的英文全称是Managed Care Organizations,简单来说就是“医疗保险”+“民间集采”+“小区诊所” 的综合体。虽然美国的医疗保健支出稳步攀升,占 GDP 的近五分之一。但与其他发达国家相比,美国人患慢性病的比率更高。更糟的是,在医疗保健的可及性和质量方面,美国在同行国家中排名垫底。

在过去十年中,管理式护理(MCO)说明美国的医疗服务得到改善。包括“责任医疗组织” (ACO) 的发展和“平价医疗法案”(ACA) 的实施。具体而言,ACO使提供者能够专注于护理质量而不是成本,帮助提高会员参与度和结果,进而降低成本。而ACA使提供者的覆盖范围扩展到了底层收入人群之中。

管理式护理(MCO)在过去的十年里通过大量的并购高速发展,行业市盈率也从09年的7.1x PE上升至21年的14.8x PE,以其较低的估值和稳定的表现正在走进更多投资者的视野…

驱动引擎一:把握政策空窗期

管理式护理(MCO)的中估值增长主要可以分为两个时期:2015-2017年的行业高速并购期和 2017-2018 年的业绩内生高速增长期。这两个时期催化股价的核心因素都是政策空窗期。

与我们熟悉的中国股市不同,这里指的政策指的并不是鼓励性档或者长期规划指引,而是在立法窗口的关闭时,通过在税收,并购,药品定价,付款人条件的监管空档期,完成业绩的突破。

而目前,管理式护理(MCO)赛道可能将迎来第三波政策空窗期带来的红利。随着参议院竞争激烈,任何一方都不可能获得绝对多数(通过全面立法需要 60个席位),并且共和党分配了更高的赢得众议院的可能性(基于当前的状态重新划分)。如果管理式护理(MCO)赛道的公司能把握住这波窗口期,将迎来新一轮的估值突破。

驱动引擎二:优先医保(Medicare Advantage, MA)扩容

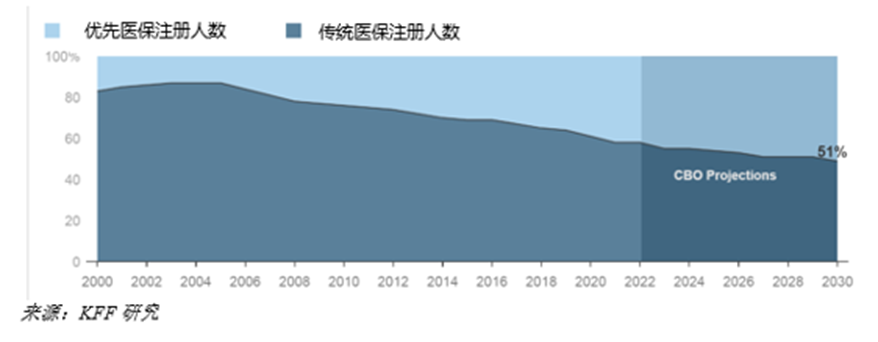

优先医保 (Medicare Advantage, MA)是一种建立在政府医保基础上的私人支付的方案。主要包括医保范围外的服务,比如胰岛素注射、临终关怀服务,眼科牙科服务等。该部分由医保部门批准的私营公司提供。如下图所示,在疫情的催化和政府的引导下,到 2021 年,超过十分之四 (42%) 的医疗保险受益人-总体 6270 万医疗保险受益人中的 2640 万人参加了医疗保险优势计划 。

圖一:優图一:优先医保(管理式护理(优先医保(Medicare Advantage)))的需求持续上升

而根据美国国会预算办公室(CBO)预计,所有的医疗保险受益人的份额,在管理式护理(优先医保(Medicare Advantage))将在2030年上升到51%左右,逐步取代传统政府免费医保项目。

图二:管理式护理(优先医保(Medicare Advantage))会持续取代传统医保

公司一:管理式护理(MCO)赛道的亚马逊 (Amazon) – UNH

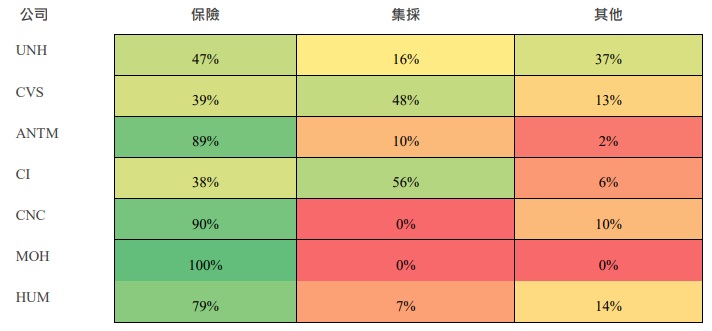

目前管理式护理(MCO)赛道核心公司一共有七家,分别是以UNH,CVS和CI为代表的的综合管理式护理(MCO),和以ANTM,CNC,MOH为代表的纯管理式护理(MCO)(见下图)。

在众多玩家中,UNH是整个管理式护理(MCO)行业的奠基人和目前市场的绝对龙头,旗下覆盖整个行业约 28%的市场份额。而其在商业模式是通过与其 OptumRx PBM 平台的垂直整合旗下所有资源,为客户提供全平台服务。

UNH成功的关键在于进入行业时间足够早。从某种程度上讲,美国整个医保体系是UNH和政府共同建立起来的。和政府的深度绑定关系造就了UNH无以伦比的竞争优势,毕竟医疗保险的最大客户其实就是美国政府本身。除此之外,UNH以其强劲的资产负债表和持续稳健的现金流为持续并购打下了坚实的基础。

图三:管理式护理(管理式护理(MCO))公司业务拆分

来源:鹏格斯投資心得 (Pickers Research)

公司二:后来居上的连锁药店 – CVS

管理式护理(MCO)中排名第二的CVS,是药物福利管理(Pharmacy Benefit Management, PBM),业务类似于国内的带量采购,只是实施采购的主体是民间而非政府。药物分销公司会凭借自身大量的用户基础作为筹码,以相对较低的价格从药企集中采购处方药再分销给客户,从中赚取回扣和服务费。

CVS是美国最大的连锁药店提供商,旗下拥有覆盖美国本土超一万家药房。其通过其强大品牌和大量的用户牢牢占据着PBM行业龙头的交椅。其竞争对手ANTM则是通过收购另一连锁药店巨头Walgreen旗下的Express Scripts打入PBM市场。可见PBM赛道内成功的关键就是掌握管道,因为管道意味着议价空间。

CVS目前正在积极的进行转型。其不惜血本大量关闭旗下药房业务,新开大量诊所。目的就是为了进军保险业和小区服务业。除了为了额外的收益外,还为了获得获得保险同业的估值(14x),因为本身的药房业务估值较低。这也是券商认为CVS股价表现上升的核心驱动力之一。

图四:医疗保险分部拆分

来源:鹏格斯投資心得 (Pickers Research)

公司三:反面教材 – HUM

如上图所示,在整个管理式护理(MCO)赛道里的“保险”板块还可以细分为:优先医保,医疗补助,普通险 ,雇主普通险,平价医保险,处方药险这六个分支。其中HUM其收入来自于MA,CNC和MOH的收入大量依赖医疗补助;ANTM的商业险收入很多来自于传统的商业保险;UNH和CVS相对较为平均。

收入过于集中于某一个保险种类对于公司而言不是一件好事:以HUM为例,由于公司过于依赖MA部分的收入导致,仅因为发布的指引中MA用户增长下调而直接导致单日20%股价的回撤。

总结:短期竞争加剧带来风险,长期看好

尽管持续的政策支持和市场比过去几年更加稳定,但由于竞争加剧和较小的竞争对手寻求增长,现有参与者面临着巨大的风险,特别是在占管理式护理(MCO)总注册人数超过 40% 的三个最大的州(佛罗里达州、得克萨斯州、加利福尼亚州)。随着来自新进入者的持续压力,一些非头部的玩家将面临失去市场份额的威胁(比如CNC)。但是头部企业(CVS,UNH)依然大概率会领跑行业,享受政策和行业变革带来的红利。

尽管短期管理式护理(MCO)赛道面临着竞争加剧带来的不确定性,笔者仍然长期看好行业的潜力。核心原因在于优先医保(Medicare Advantage)取代传统医保的长期趋势和政策空窗期带来额外的发展机遇。

关于作者:党天楚(Elliott Dang),鹏格斯资产管理的投资分析师,覆盖医疗器械和房地产板块

关于鹏格斯研究院 (Pickers Research):鹏格斯研究院附属于鹏格斯资产管理公司 (Pickers Capital Management) ,由公司的投资研究团队组成。研究范围包括中港美三地上市公司的股票,重点聚焦医疗,新能源,大消费等板块。鹏格斯研究院秉持「价值投资」的理念,开展行业和企业的深度研究,致力于发现证券市场的投资机会,并与投资者共享研究和交流最新的研究成果。