消費降級中引育出發亮的培育鑽石

通脹引致的供需失衡,以及「清零政策」令產業鏈間歇性受影響,加上房地產危機未見有起息,現時國內的消費力出現下滑跡象,如果情況繼續未有好轉,或許「消費降級」的現象將會重現。「消費降級」曾於2018年經濟下行時談及,美國最近亦開始再次討論該現象,消費者或普遍開始追求物美價廉的商品。美國嚴重的通脹問題令現時消費者的可支配收入 (disposable income) 存有一定壓力,消費者將對產品價格更關注,消費行為或會出現變化並體現在各家公司的財報上。 在消費降級的環境下,消費者將購買更便宜的替代品,例如在超市內放棄牛肉並選擇購買更便宜的雞肉。而培育鑽石亦是天然鑽石的便宜替代品,從肉眼上難以分辨出分別,而且有著只是天然鑽石三成價格的優勢,在天然鑽石全球儲量有限的背景下,消費降級或可令培育鑽石的需求增加。全球天然鑽石開採商較為集中,七成鑽石原石開採來自5間礦業公司,消費者信心下降以及政治不確定性導致天然鑽石的需求放緩,某程度令原石產量由2017起因而一直下降。2020年尾力拓集團 (Rinto)的阿蓋爾 (Argyle) 礦場由於生命週期接近尾聲,因此關閉營運37年、曾出產約一成天然鑽石的重要礦場,同時今年俄烏戰爭導致全球最大的俄羅斯天然鑽石供應商埃羅莎(ALROSA)被美國制裁,影響約三成天然鑽石的全球供應量,這意味著未來天然鑽石的價格或會有一定支持。 天然鑽石的消費降級替代品 培育鑽石是人造的真鑽石,不論在化學成分、硬度、折射率及色散都與天然鑽石近乎一樣,基本上只有寶石鑑定的專業設備才能檢測出分別,無法用肉眼辨別的普通消費者只可靠如GIA美國寶石學院提供的鑑定書來區分,明顯比其他仿鑽石如莫桑石及鋯石等有絕對的優勢。 一般天然鑽石處於地底逾百公里,承受左攝氏900至1,300度高温,形成時間逾億年再由火山噴到火山岩層中被開採。現時製造培育鑽石有兩大方法,高温高壓法(HPHT)及化學氣相沉積法(CVD),國內約九成培育鑽石都是由HPHT法製造,並集中於河南地區,而歐美及印度則是主要使用CVD的生產方法。HPHT的工序流程比CVD多,但生產設備能使用國內自主研發的六面頂壓機,不用倚賴進口設備,而且生長速度比CVD的3-4週快一倍時間,唯現時只能量產於1-5克拉(carat)內的培育鑽石。單晶合成工序是HPHT法培育鑽石的核心環節,需要按照設定程序進行加温加壓,長時間保持恒定並把合成塊培育成培育鑽石晶體,需要企業通過長期累積的know-how來形成完善的體系,國內工業級金剛石生產企業早以HPHT法生產,產業鏈相對成熟,有一定的優勢及協同效應。 產銷兩旺及供不應求令毛利率維持高位 上市公司中兵紅箭(000519)的子公司中南鑽石、黃河旋風(600172)及力量鑽石(301071)是國內使用HPHT法生培育鑽石的上市公司,力量鑽石專注在超硬材料業務的單純商業模式相對較為吸引。力量鑽石主要從事培育鑽石、工業金剛石及金剛石微粉的生產及銷售,雖然現時在國內培育鑽石產能的市場份額三甲不入,但公司2021年以來培育鑽石的訂單充足,相關收入爆發式增長並佔總收入約四成,是業績重要的增長動力。在強勁的下游需求背景下,力量鑽石成功的技術改進,近年鑽石產品規格提升至3克拉以上,培育鑽石業務的單位毛利亦因而提升,現時該業務的毛利率有逾80%,隨著培育鑽石的產量提升將可利好公司的產品結構並提升綜合毛利率。 力量鑽石僅於去年9月24日在深圳創業板上市,IPO實際募資約3億元人民幣後,今年3月26日再披露不超過40億元的定增預案,其金額逾總資產兩倍,目標明確是提速擴展培育鑽石業務,期望三年後培育鑽石每年產能將達341萬克拉,是現有產能的逾五倍。這次募投項目合計採購1,800台六面頂壓機,是生產金剛石單晶及培育鑽石的核心裝備,因此公司金剛石單晶的產能亦有望增長逾兩倍。 培育鑽石的未來發展方向 現時培育鑽石的市場滲透率仍然偏低,但不論於人道主義、能耗及環境污染等環保主題上,培育鑽石都較有優勢,更不會出現地緣政治問題。雖然失去了天然鑽石稀有性的元素,但筆者認為培育鑽石於消費降級及ESG關注度提高的背景下還有一定的定位價值。近年除了全球排名第二天然鑽石供應商De Beers於2018年推出的Light Box 培育鑽石品牌外,今年全球最大的跨國奢侈品綜合企業LVMH亦投資了以太陽能生產的Lusix培育鑽石供應商,相信中國的培育鑽石市場只是時間的問題,需求將會被海外帶動。印度是全球最大的鑽石拋光中心,印度寶石及珠寶出口促進委員會(GJEPC)於今年上半年的數據顯示,該地進口的培育鑽石毛胚及出口的裸鑽分別同比增長七至八成,可見該行業景氣甚高。筆者認為隨著技術改進及其市場滲透率的提升,培育鑽石的想像空間仍存在,值得持續關注其相關的行業數據。 以上分析純為個人意見,不構成投資建議。 C 基金現時未持有以上股票的長/短倉。 關於作者: 盧晧信 (Calvin Lo) 鵬格斯資產管理的助理基金經理

光伏革命4.0:鈣鈦礦電池新突破 光伏市場新焦點?

在全球氣候變化和「3060雙碳」目標下,光伏技術發展受到世界各國的廣泛重視。光伏發電技術的關鍵部分是光伏電池,其電池效率的高低主宰組件的性能發揮。而近日,瑞士科學家成功打破串聯硅鈣鈦礦太陽能電池效率,達到 31.25%;中科院研究團隊在 Science 發文稱其 FAPbl3 鈣鈦礦電池獲得 25.6%的認證功率,並在 85℃運行 500小時後依舊保持 80%效率,從而令資本市場的焦點放在此第三代電池身上。鈣鈦礦光伏電池憑著成本低、效率高,被外界認為是最有希望實現低成本發電的新型光伏技術之一。 太陽能光伏電池的發展,大致可以分為三代。第一代是晶硅太陽能電池;第二代是薄膜太陽能電池;高倍聚光電池、柔性太陽能電池等新技術則統稱為第三代太陽能電池。目前,主流的是第一代晶硅太陽能電池,佔比高達95%,薄膜電池的市場份額正在逐步擴大(佔比僅5%左右),第三代電池大部分還處於實驗室研發階段。 A. 晶硅電池:可分為單晶硅電池、多晶硅電池,單晶佔絕對主流。2021 年我國單晶硅片(P 型+N 型)合計市占率 94.5%,其中 P 型占比 90.4%,N 型占比 4.1%,預計單晶硅片市占率將進一步增大且 N 型占比有望加速提升。從電池技術路線來看,2021 年 PERC 電池市占率達到 91.2%,平均轉換效率 23.1%,同比提升 0.3pct; 2021 年 TOPCon、HJT 電池市占率約 3%,其中 TOPCon 電池平均轉換效率達到 24%;HJT 電池平均轉換效率 24.2%。 B. 薄膜電池:分為非晶硅薄膜電池以及化合物電池。相較於晶硅電池,非晶硅薄膜電池具有較好的低溫特性,同功率非晶硅電池產生更多的年發電量。化合物電池主要包括碲化鎘(CdTe)、銅銦硒(CuInSe)、銅銦鎵硒(CuInGaSe)、砷化鎵(GaAs)、鈣鈦礦(perovskite)等。薄膜電池具有衰減低、重量輕、材料消耗少、製備能耗低、適合與建築光伏一體化(BIPV)等特點。碲化鎘(CdTe)、銅銦硒(CuInSe)、砷化鎵(GaAs)等已實現商品化。 太陽能電池經封裝成為太陽能組件,不同太陽能電池的應用取決於自身特點與市場需求的發展。早期的太陽能主要應用於通訊基站和人造衛星等,後來逐漸進入民用領域,如太陽能屋頂。在這些場景下,安裝面積小,能量密度需求高,因而晶硅組件佔據了主要的市場份額。隨著大型太陽能荒漠電站以及BIPV的發展,綜合成本逐漸取代能量密度成為了考慮的重要因素,薄膜電池的長期應用呈現上升趨勢。 鈣鈦礦電池的優勢主要包括: (1)更高的光電轉換效率:鈣鈦礦材料由於是直接帶隙材料,吸光性能遠遠優於晶硅材料。正因為如此,晶硅電池理論光電轉換效率為 29.3%;單結鈣鈦礦電池理論光電轉換效率為 33%。 (2)成本優勢:按單位產能投資來看,1GW 晶硅電池,以目前最主流的 PERC 電池為例,硅料、硅片、電池片、組件環節單 GW 投資額分別為 3.45 億元、4...

重塑中的美股醫療板塊–醫療器械 (上篇:行業)

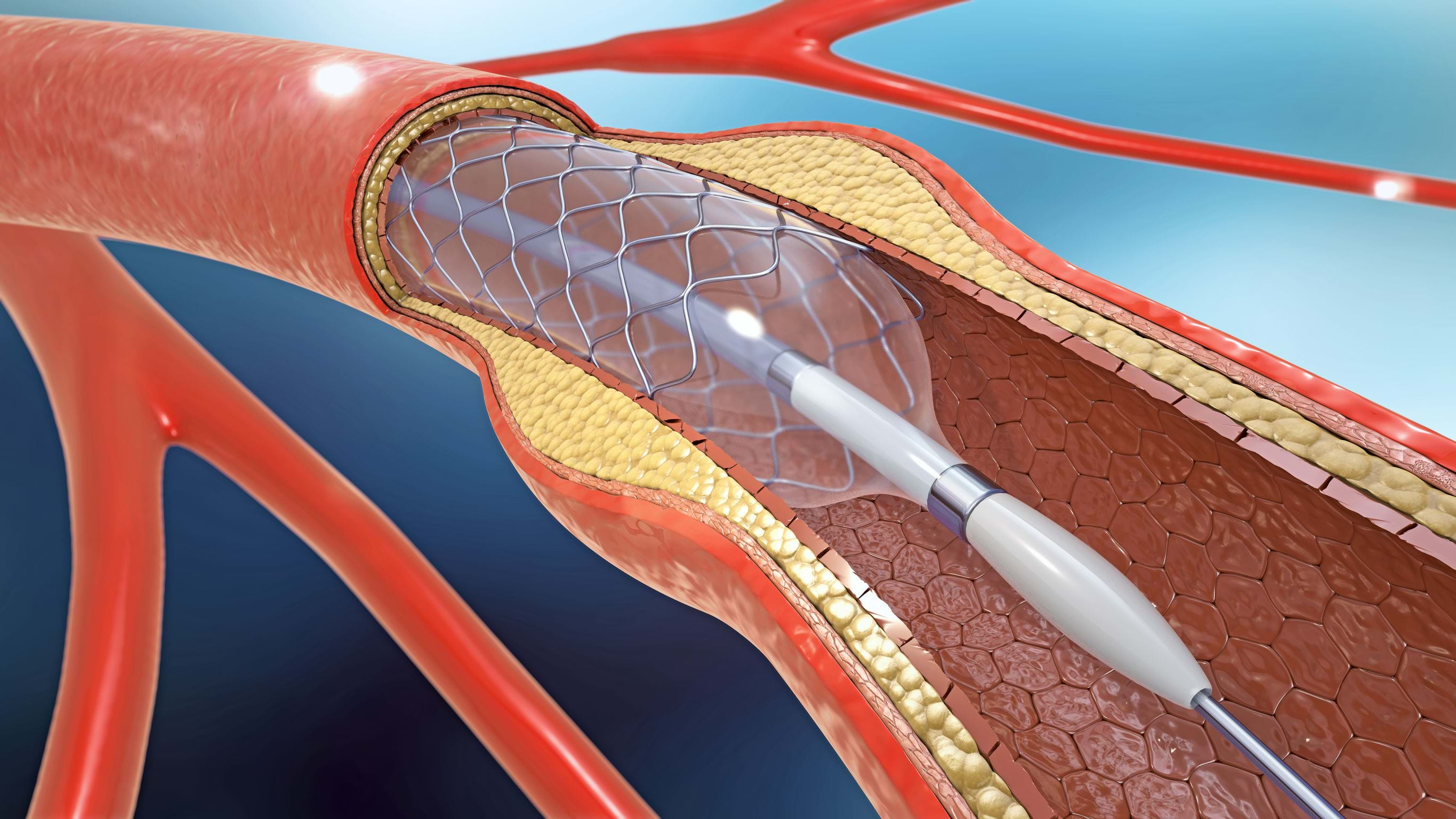

受美國加息宏觀因素影響,醫療板塊也不能免俗:在2022年開始回撤。其中回撤較大的是創新藥(XBI)指數,原因是其倒掛美國十年息國債且缺乏業績支持。藥企(DJUSPR)和醫療器械(IHI)表現相對較強的韌性。但因原材料成本更高且受新冠順風較小,醫療器械在通脹高居不下的背景下在三月後走勢弱於藥企。 隨著市場情緒的轉好和大宗商品價格走弱,醫療器械在五月底出現反彈。七月以來陸續披露大超預期的業績(EW, SYK)也進一步催化股價走強,但仍處低位。筆者認為,隨著行業手術量穩步攀升,原材料價格得到控制,供應鏈逐步恢復,新冠疫情擾動持續走弱,醫療器械行業可能面臨結構性改變(structural change)。 美股醫療器械行業一直以“十倍神話”而被投資者津津樂道。過去十年中,在14支市值完成十倍增值的個股中,8支都是醫療器械股:其中涉及心血管類、眼科、骨科等領域,各類產品大相徑庭,但都為各個細分領域的龍頭。這種爆發的原因是創新性的產品解決了某個領域長期存在的痛點,而獲得了藍海市場的巨額收益。 為了探究醫療器械的本質,我們可以和醫藥做一個對比。首先,醫療器械公司相對藥企沒有龐大複雜的管線。如下圖所示(左圖為器械公司Medtronic,右圖為ABBVIE),可以明顯看出管線的數量有巨大差異。 原因在於藥企針對的適應症更加複雜。比如Abbvie旗下的免疫類藥物Humira針對的適應症可能多達數十種,而每一種適應症都需要獨立的臨床管線進行研發。相對而言,Medtronic旗下的Mako骨科機器人或者Intrepid支架,則針對單一適應症研發而相對簡單。 其次,藥企的研發具有發散性和偶然性,比如原本用於治療男性禿髮的AR拮抗劑普克魯胺意外發現可以降低 ACE2 受體及 TMPRSS2 蛋白酶的基因轉錄及翻譯,而被用來治療新冠。 造成這種現象的原因在於目前醫學對於最新的生物科技技術(Biotech)仍處於早期的探索階段。這種不確定性造成了醫藥普遍研發的週期較長且確定性較低,比如阿茲海默症已經有了20年的探索目前仍然顆粒無收。 相對藥企而言,醫療器械的研發的確定性較高。其研發的進度往往是螺旋式/改進型的提升,或者說在現有基礎上進行升級反覆運算。比如Medtronic的冠脈支架(下圖):從CoreValve Evolut Pro到Evolut R IR Cohort,再到Evolut Pro 34mm:每一代在技術上有一些改進,臨床資料有一些提升,但產品的本質不變。 由於器械的改進型創新模式,所以相對藥企而言少去了很多研發風險和成本。而這種改進式創新的模式也有助於龍頭穩步積累優勢,同時器械的產品特點決定了其品質是由多個專利協同運作,所以往往專利涵蓋零部件、系統、演算法等多方面多方面的因素。所以儘管器械的營收儘管不像藥企那樣具有爆發性(研發出重磅藥),但也不會出現專利保護期滿便被仿製藥蠶食市場份額的情況。所以從本質上講,醫療器械公司的屬於精密製造業,而藥企的本質是專利開發商。 行業而言,目前全球醫療器械市場在未來四年的CAGR增速大約在6.3%,預計在2023年達到410B美金的市場規模,增速略微超過醫藥。其中手術類,支架類和常規類器械增速相對較快,而骨科,家用和其他類器械增速較慢。核心驅動因素和其他醫療行業一樣,都是人口老齡化,尤其是發展中國家的老齡化,這裡不做贅述。下文著重討論一下筆者認為醫療器械行業面臨的結構性轉變: 手術量: 由於大部分醫療器械都都需要通過手術綁定銷售,所以手術量直接影響醫療器械收入。以今年(2022年)為例,手術從 1 月份的 Omicron 低谷顯著復蘇並且一直延續到了 5 月。儘管市場質疑復蘇可能基於疫情期間的積壓收益,可持續性不穩定。但是根據最新7月的運營數字和公司普遍對2022年下半年上調的指引,手術量應該大概率保持上升趨勢。驅動手術量上漲的原因是醫保資金的增加和覆蓋面相對較廣和老齡化帶來的拓容。 通貨膨脹 / 供應鏈/:如果說藥企的成本更多在於研發,那麼醫療器械的成本則更多在於原材料:小型批量製造設備中的樹脂,骨科植入物中的鈦,大型設備中的電子元件,以及晶片都是高值原材料且受通脹影響較大。原材料受通脹影響價格上升將無疑壓縮器械公司的利潤率。而隨著大宗商品的價格回檔,器械公司的利潤率有上升空間。 供應鏈方面,由於樹脂,鈦和晶片的獨特性器械公司相對大量依賴海外進口,而全球性的供應鏈危機導致器械公司可能會導致原材料短缺造成的交付量下降。 以上個股分析純為個人意見,不構成投資建議。 C 基金暫不持有相關個股的長/短倉。 關於作者: 党天楚(Elliott Dang)鵬格斯資產管理的投資分析師,覆蓋醫療,房地產和農業 板塊等。

國產替代浪潮下的企業軟體機遇

我們認為中國SAAS行業仍然屬於快速增長的階段。參考國外發展較成熟的SAAS 企業軟體行業的市場,其主要包括了不同類型的企業軟體應用。國外比較主流的企業應用包括︰ 1). 財務管理 (包括:應收款/應付款/稅務/財務會計管理系統) 2). 人力資源 (包括:員工入職/等等系統) 3). 客戶銷售管理(CRM 包括:客戶資料儲存/客戶關係管理/零售管理系統) 4). 供應鏈管理(包括:庫存/合同/專案管理系統) 5). 資料處理層的應用 等等。 我們相信現時中國主要SAAS雲服務供應商屬於行業發展的早期階段,發展比較成熟的財務雲系統將有望擴張到其他不同應用領域。 財務管理雲行業的正面催化因素: 例如: 財務雲服務商,金碟從ERP向EBC的戰略發展,全新面向客戶, 員工, 夥伴, 物聯網, 資料智慧分析提供五大平臺。 用友網路YonBIP平臺以生態平臺向不同領域延伸,包括行銷/人力/國資雲管理等等。 目前國產SAAS廠商業務比較集中於財務管理系統,財務軟體雲行業積極向其他企業應用延伸,未來將持續擴大產品線。 目前國內雲ERP大型高端系統,主要是以國外廠商為市場主導。因此國內廠商,例如:金碟ERP雲服務收入主要來自服務中型企業客戶的雲星空產品。除了我們認為國產雲(例如:金碟/用友)能夠受惠于現時國策推動央企建設一流財務管理系統外,我們發現財務雲廠商也積極擴大其產品服務領域。例如:近期2022年5月份金碟雲所發佈的s-HR數位化人力資源面大型客戶的雲訂閱服務。 該產品主要基於金碟2021年開始為華為全球辦公室所投入定制研發的人力資源管理系統架構,將能夠提供適用於不同類型的用戶端。 其人力資源HR SAAS核心技術優勢在於系統能夠配合華為於約全球170個營運地區提供人力資源管理系統, 當中涉及到不同地區相關人力資源法律合規要求。所以能夠為華為提供人力資源雲的經驗足夠證明金蝶能夠幫助其他大型企業部署人力資源SAAS, 特別一些國內的跨國企業的服務能力。而且大型企業客戶一般于不同領域的數位化需求也相對較多,能夠為其他潛在雲服務獲客帶來協合效應。根據以下金蝶雲的星空客戶訂閱分佈,目前客戶訂閱主要集中於財務雲及供應鏈雲(庫存/合同管理等系統)等服務。未來向不同企業應用領域廷伸 (例如:人力雲/銷售雲)的潛在發展空間大。 圖1:2021年金碟星空客戶訂閱模組分佈: 2)國策推動央企建設一流財務管理體系 國策方向整體支援國產雲服務軟體行業發展,其中包括2021年底所發佈的<<十四五數位經濟發展規劃>>內容包括推動企業上雲,上平臺等數位化場景。對於財務雲服務商比直接的利好政策包括2022年3月份發佈的<<關於中央企業加快建設世界一流財務管理體系指導意見>>檔內提出5年左右希望中央企業能夠于財務管理水準上出現比較明顯的上升。 由於中央企業的規模一般相對比較大而且涉及到比較多樣的定制化服務需求, 雲服務部署的工作過程也相對比較長。根據金蝶與用友近期公告顯示,已經有部份的中央企業開始為司庫財務雲(Treasury)系統建設與雲供應商進行簽約合作。我們相信這將對金蝶及用友于中大型央企業領域的客戶拓展有直接性的利好。 2) 國策推動一流財務管理系統,為國產替代高端ERP市場帶來機遇 根據前膽產業諮詢<<2021中國ERP 軟體產業全景圖譜>> 所指出, 中國高端ERP軟體市場競爭格局內約55%市場份額是由國外廠商(例如: 約33%SAP/ 20%Oracle)。 我們相信隨著1). 政企對於國產信創軟體支援及 2). 中美關係緊張對於大型企業避免受到國外政府對於其營運干涉可能性,也將會令中/大型企業向國產替化方向推進。 而且國內廠商的解決方案價格一般相對國際廠商為低, 未來潛在加價升幅將會于未來能夠擴大市場空間。 3) 增值稅發票電子化稅改 稅務局近期將電子發票試點擴大9個比較重點省份,相信能夠擴大中小企業的財務上雲服務管理需求,將有幫財務雲于中小企業客戶進一步開拓。...

被承認的一體化鑄造黑科技

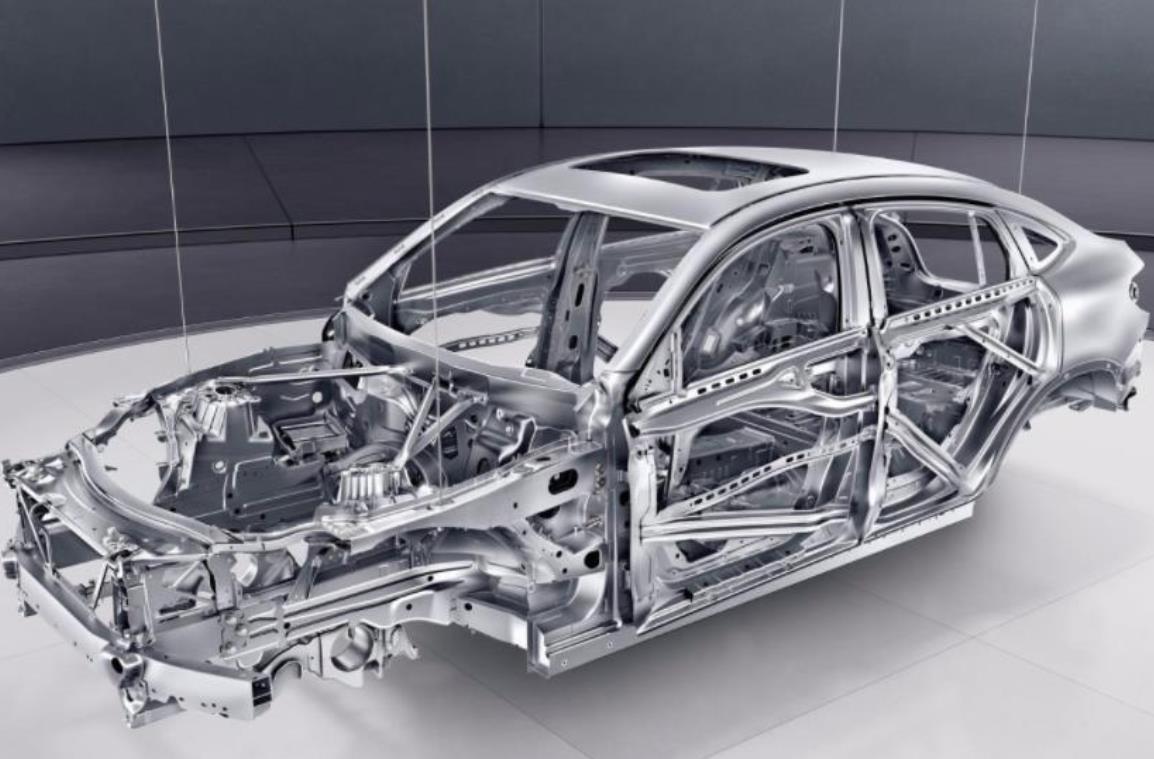

去年特斯拉 (TSLA) 除了Model 3以五十萬輛冠絕全球電動車銷量外,「一體化鑄造」概念的Model Y銷量亦排名全球頭三,公司去年汽車業務的毛利率高達約三成,Model Y的銷量急速爬岥是業績去年成功的關鍵。筆者認為當中的製造技術如Giga Press也是各個超級工廠效率提升的重要原因之一。自2020年4月開始,特斯拉現時合共產能過百萬輛車的弗里蒙特及上海等超級工廠,都陸續購入及安裝一系列世界上最大的高壓壓鑄機。 目前特斯拉正在Model Y上使用的兩款6,000噸壓鑄機,都是由壓鑄機技術龍頭的力勁科技 (558) 於2008年收購的意大利Idra集團所生產的,車身的「一體化後底板」於2020年9月後在弗里蒙特及上海超級工廠陸續量產,而「一體化前機艙」亦於去年第四季開始量產。相信Model Y的成功將會令其他車廠跟隨這一科技,尤其正在擴產的電動車新勢力及轉型的傳統汽車巨企如大眾及奔馳等,明年特斯拉即將量產的Cybertruck輕型商用車將會使用合模力達8,000噸的壓鑄機,因此一體化鑄造技術將會成為行業未來的大趨勢。 資料來源: 特斯拉微博 過去幾個世紀,汽車的車身一直都是以鈑金衝壓及機器人焊接,一般未塗裝前的車身 (白車身) 有逾幾百個零部件,當中過千個焊接點、以及防水、增加車身強度的塗膠環節,都需要逾百部機器人的白車身焊接生產線來應付。過往汽車上典型的鑄件為變速箱及發動機零部件等,特斯拉的Giga Press技術以80個零件集成為一個鑄件而聞名,把原需二至三小時的焊接時間縮短為僅約八十秒的鑄造時間,可見一部壓鑄機每日能產出達逾千個鑄件。車身結構件一體化後將可減少組件焊接的工序,零件不再需要複雜設計的機器人來焊接,在管理流程及所需的資源都可相應降低成本,特斯拉曾聲稱Giga Press可把成本下降四成。同時,車身重量亦可有一定幅度下降,讓電池的成本降低之餘,亦可提升電動車的續航里程。 資料來源: 特斯拉電池日2020 中游近年提速部署大型壓鑄機 由於國內的壓鑄技術落後於海外,行業格局較為分散,雖然有三千多間壓鑄供應商,但大型壓鑄機並不普遍。Model Y的成功加速了行業對壓鑄機的資本開支。一部6,000噸級別的壓鑄機總值逾五千萬人民幣,以市場份額逾五成的力勁科技為例,現有產能每月只能供應5部以下的數量,可見訂購至交付一部壓鑄機需時逾半年以上的週期。由於供應上的短缺,第三方壓鑄供應商於去年下半年開始紛紛加速採購壓鑄機,單是從事壓鑄行業逾二十年的文燦股份 (603348) ,由去年至今已採購了18部中至大型壓鑄機,可見近期公司的資本開支佔收入的比例大幅增加至四成水平。 資料來源: 壓鑄商情公眾號 汽車輕量化是近年車身降本的手法之一,如新勢力蔚來汽車 (9866) 主張使用全鋁車身,降低汽車重量來提高續航能力。在壓鑄方面,一般模具大多為鋼製物料,因此一體化鑄件的金屬需要比鋼的熔點更低,密度低及強度高的優點令鋁合金成為最被廣泛使用的鑄件物料。 壓鑄物料的工藝要求其實並不簡單,傳統鑄件需要熱處理如淬火、人工時效等流程來增長物料強度,期間需盡量減少氣泡產生,同時亦要確保鑄件變形及表面的質量問題。一體化鑄件由於體積較大,如發生較大的變形狀況,將會難以像傳統鑄件般使用機械矯正。特斯拉多年前已研發出獨家的鋁合金材料是免熱處理工序的,把鑄件後製時間由1至2小時降至幾分鐘而已,可見免熱處理物料專利是一體化壓鑄的基本門檻。 把車身結構件改為一體化壓鑄技術後,壓鑄後的廢料將可返回熔煉爐再次利用,全鋁車身材料回收利用率可高達95%,比傳統的衝壓工藝生產成本更優勝。同時,體積較大的一體化鑄件亦有產品售價的提升空間。由於一體化壓鑄工藝的資本投入較大,或涉及原已安裝的機器人生產線調動,汽車主機廠未必會為了發展「一體化鑄件」而大幅調整生產線設計,反而第三方壓鑄供應商或可利用多年累積的壓鑄技術工藝,部署大型壓鑄機供應一體化技術的需求。 一體化結構件的前景 現時汽車製造工藝正跟隨著特斯拉變革起來,就像當年蘋果以數年時間把手機由塑膠外殼,帶動行業變為金屬外殼。特斯拉是現時僅可量產一體化後底板的成功例子,其降本的效果將可帶動汽車零部件一體化成為這個時代新的造車標準。未來汽車除了外部蓋件外,大部份結構件甚至車門及前後副車架都能以壓鑄技術製造,並減少組件焊接的流程,相信結構件巨大化及輕量化將是勢不可擋的趨勢。 由於國內仍缺乏汽車設計師的人材,加上壓鑄機供應有限,短時間內一體化壓鑄技術的滲透率未必會急速上升,但如文燦股份這類早期進入車身結構件的公司,近年已積極部署超大型壓鑄件技術及設備,或可能在現時分散的壓鑄行業中得著先機,為現有的主機廠客戶如蔚來、奔馳及比亞迪 (1211) 等提供大型一體化結構件的解決方案。 以上分析純為個人意見,不構成投資建議。 C 基金現時持有特斯拉、比亞迪的長/短倉。 關於作者: 盧晧信 (Calvin Lo) 鵬格斯資產管理的助理基金經理

風電黑暗時刻已過?擁抱海上風電藍海市場

中國以「碳達峰、碳中和」為高層次的政策目標,並以國家發改委能源發展「十四五規劃」中提出的 (1) 2025年非化石能源占比20%以及 (2) 2025年風光發電量占比16.5%等時間表為裝機需求預測基礎。過去幾年,隨著傳統能源向清潔能源轉型成為全球共識,以風電、光伏為代表的等新能源領域呈爆發式增長。利用風力發電非常環保,且風能蘊量巨大,因此日益受到世界各國的重視。然而,在過往2年的新能源大行情中,風電相比光伏股價漲幅不大,但下調力度一樣大,原因在於2020年中開始,隨著行業搶裝基本接近尾聲,陸上風電中標價格持續下行,內卷問題嚴重;而且風電的原材料鋁、銅、鋼鐵等價格一路上升,兩端壓制,風電利潤受影響嚴重。 2016年至今,風電上游原材料價格經歷了兩輪大漲的過程,特別是2020年下半年開始的漲價週期,價格創下歷史新高。伴隨2022年俄烏衝突後全球大宗商品價格上漲趨勢,原材料價格未能實現持續回落。然而,於今年5月份上旬開始,風機原材料如生鐵、廢鋼、鋁等(總佔線整機成本約4成)價格出現明顯回調,5月至今跌近2-3成,風機零部件和塔筒環節均能受益於原材料降價,對於整機企業在第2季度中會出現明顯改善。 另外,快速技術進步疊加整機環節整體競爭較為激烈,風機價格也在2021年後陸續走低(4MW和5MW風機成本已經分別降至1700元/KW和1600元/KW附近,較2MW和2.5MW的風機平臺在功率提升一倍後單位成本降幅達30-40%)。直至2022年1季度,風機公開市場中標均價繼續下行,主要原因為更大功率的6MW風機在投標比例中大幅提升帶來成本下降。隨著行業競爭趨於理性,2022年3月中旬至5月底的風機中標均價已經較2月-3月初的最低價提升200元/千瓦左右,低價回升近9%,相信風機價格回暖標誌著風機價格正在企穩並可能隨著需求進一步回升而恢復的強烈信號。在2021年風機價格下降 22% 之後,陸上風電現在提供極具競爭力的 LCOE 和穩健的經濟性,筆者認為這是需求復甦的主要驅動力。 海上風電亦是國內風電另一藍海市場。隨著搶裝潮結束,2021年陸上新增裝機量從高位回落。但事實上,2021年陸上風電市場的需求並沒有縮水,而是「能耗雙控」對風電產業鏈構成影響,導致供應鏈緊張,多家風電整機商遭遇採購不到位,交貨延遲的情況。雖然陸上風電新增裝機下降,但海上風電則出現大增。隨著海上風電機組的技術日漸成熟,可靠性和成本都得到了優化,海上風速比平原要高20%左右,發電量會增加70%;另一方面,我國海岸線達1.8萬公里,可利用海域面積三百多萬平方公里,為發展海上風電提供了先天優勢。目前我國海上風電佔總風電裝機量的比重不足5%,想像空間巨大。繼2022年我國海上風電項目不再享受國家補貼後,浙江成為了繼廣東與山東之後,第三個發佈海上風電地方補貼的沿海省市,地方補貼是我國海上風電專案實現平價的重要路徑之一,預計未來將有更多的沿海省市出臺地方補貼政策,加快海風平價進程,進一步刺激海風需求。 筆者今日先介紹中游整機廠商龍頭明陽智能(601615.SH),致力於大型風力發電機組的創新與開發。公司總部位於廣東,是國內第一個提出具體補貼政策的省份,2022-2024 年每千瓦補貼分別為 1500 元、1000 元、500 元。2021 年 6 月,廣東省印發《促進海上風電有序開發和相關產業可持續發展的實施方案》,力爭 2025 年底海風累計建設達 18GW,預計公司將深度受益於廣東海風高景氣繁榮發展。海上風機大型化趨勢更為明顯:1)海上風電建設成本高,借助風機大型化攤薄單吉瓦成本的需求強烈;2)風機大型化後葉片更長,陸上存在運輸問題,海上運輸更為便利。 公司產品包括單機功率覆蓋1.5-7MW系列陸上型風機,以及單機功率覆蓋5.5-16MW系列海上型風機;每個系列的風機又包含不同葉輪直徑,適應不同地域、不同自然環境的風況特點。通過技術創新和商業模式創新,明陽智慧已逐步發展成為國內領先、全球具有重要影響力的智慧能源企業集團。 明陽智能屬於產業鏈縱向一體化企業,零部件成本佔比相對較高(近9成),加上大多數原材料壁壘較低,可通過自研代工或自產獲得成本優勢,2017年明陽智能自產葉片、變頻器、變漿系統與外購相比,產品單位成本可降低8%左右。公司具備葉片、變頻器、變槳控制系統、電氣控制系統等各核心零部件的自主研發、設計、製造能力,以及進行一體化建模與模型驗證研究的能力。對於 3.0 兆瓦以上風機產品,除了自產葉片、變頻器、變槳控制系統、電氣控制系統以外,公司將自主生產發電機、齒輪箱、電控系統等部件,自主配套率將達到約 60%。公司通過對上游零部件自產+外購相結合的方式,不僅可以有效控制成本,提升盈利能力,還可以從整機系統角度對風機部件進行優化設計,提高風機運行效率及可靠性,從而更好滿足客戶的多層次需要,保持企業的產品核心競爭力。 在「碳達峰、碳中和」政策背景下,風電行業肩負著重要的責任與使命,歷史視角下風電行業必將開啟一個全新的時代。未來,風電行業將具有更加廣闊的發展空間,推動綠色能源轉型,加快數位資訊化建設將成為把握時代機會的關鍵。 以上個股分析純為個人意見,不構成投資建議。 C 基金未持有有文中明陽智能上市公司的長/短倉。關於作者: 伍信安(SEAN NG)鵬格斯資產管理的投資分析師,覆蓋新能源和互聯網板塊

重塑中的美股醫療板塊–藥企(Pharmaceuticals)【下篇:個股解析】

臨床之王:輝瑞 PFE 作為疫情的最大受益股輝瑞,市場給出的估值一直平平。原因主要是因為市場認為輝瑞的增長性較弱和疫情收入的不可持續性。但是疫情的反復和連續的並購(Biohaven, Arena)將投資者的視野重新拉回到這支老牌藥企。對於輝瑞筆者的印象就是慢但是穩重(slow and steady),儘管管線佈局不算豐富,但是幾款核心藥(疫苗,口服藥,免疫藥)的臨床資料都遠高於同業,並且搶佔市場先機。在並購和合作上,輝瑞和BNTX的合作和ARENA都堪稱行業典範,這保證了其能夠充分利用疫情手上數百億美金。 1.1疫苗加強針 Comirnaty 收入可持續嗎? 儘管早在一年前市場就充斥著疫情短期內結束的聲音,但是新冠病毒卻隨著時間的推移持續進化。從Delta到Omicron的變種,再到從BA1到BA4.5的分支,每一次病毒的進化都帶來新一輪的疫情反復。 直到今日,全球的疫情再度因為BA4.5氾濫導致新增病例快速攀升。市場預測今年的疫情收入依然能維持在800億美元以上,之後逐步下滑到200億美元水準的穩定收入,假設的前提是模擬全球加強針的接種率從目前的22%逐漸下滑但最終穩定在10%的水準,最差情況將以季節性流感形式出現。 6月25輝瑞表示之前開發的Omicron加強針對BA4.5具有免疫保護作用,抗體幾何平均滴度(GMT)相比加強前分別提高13.5和19.6倍。僅僅5天后,就收到了來自美國政府高達32億美金的訂單。這意味著疫情變異將促使藥企重新研發新的疫苗,並帶來新的訂單和收益。 1.2 口服藥 Paxlovid的前景? 2021年11月,Paxlovid 發佈了89%有效性的臨床資料,遠超同業平均水準(60%)。鑒於治療時間短(5 天)和藥物機制(蛋白酶抑制劑),相對於 COVID-19 抗體藥物和瑞德西韋(必須注射),Paxlovid 的口服給藥明顯更方便。 但有仍兩個限制:需要在美國開處方,所以國際銷售可能面臨潛在合規風險。第二是因為因為利托那韋成分(用於改善活性藥物在血液中的半衰期)它具有許多藥物相互作用,因此無法和高血壓藥物同時使用。 管理層對於Paxlovid的22年的銷售指引僅僅只有200億,但市場估計遠不止此。目前該藥已經獲得歐洲藥品管理局對的有條件行銷授權,已在約 40 個國家獲得緊急或有條件授權。預計隨著批准數量的增加,合同數量也會增加。在樂觀情況下,Paxlovid 2022 年的銷售額可能超過 600 億美元。 1.3並購Arena貴了嗎? 2021年底,輝瑞宣佈了以每股100美元的價格並購Arena製藥,其過高的溢價受到市場的質疑。然而在收購Arena不到五個月內,Arena就用實力證明了自己的價值:公司發佈了Etrasimod在治療一線潰瘍性結腸炎臨床緩解率高達27%,遠超競品BMY的Zeposia和其他老牌藥物(比如阿達木單抗Humira),一舉震驚市場。 收購Areana為輝瑞打開了免疫市場這一高達800億美元市場的鑰匙,而Arena的etrasimod (S1P)驚豔的臨床資料業務也無疑説明輝瑞在免疫市場分一杯羹:市場估測其貢獻收入峰值將高達80億美金。 管線之王–艾伯維 ABBV ABBV對於管線的管理和配置可謂是一絕:首先集中佈局醫藥中最大的市場規模的免疫學板塊,次要佈局在無人佈局但市場潛力不小的醫美板塊。這幫助ABBV規避了同質化競爭帶來的損耗和市場份額的瓜分。第二就是管線的前瞻性,ABBV早早就意識到了管線內Humira專利損失可能帶來的影響,所以投入大量的研發經費和廣告費用扶植替代管線Skyrizi和Rinvoq,保持其管線的連貫性和收入的穩定性。 2.1 核心問題:Skyrizi 和 Rinvoq 的潛力究竟有多大? 如下圖所示,Skyrizi和Rinvoq在商業化後市場份額快速攀升至第一和第三,預計在2025年合計收入就可以達到200億美元的峰值銷售。 Skyrizi和Rinvoq的成功是基於其優秀的臨床資料,如下圖所示,Rinvoq在潰爛性腸炎(UC)的客觀緩解率高達40%,在行業中位居第一;而Skyrizi在克羅恩症(CD)的臨床緩解率高達23%,也是在整個行業翹楚。優秀的臨床資料自然獲得醫生的偏愛,根據AlphaWise醫生回饋,40%以上的醫生將使用Rinvoq/Skyrizi作為新的替代藥。 圖片來源:Alphawise 2.2 Humira專利到期的影響究竟有多大? Humira 的生物仿製藥版本將於2023年1月進入美國市場,首先是 AMGN,然後是 6 月的OGN。ABBV 已指導 2023 年的銷售影響為減少45-50%。筆者測算影響大約會在47%左右,最壞的情況能高達60%。 參考之前免疫學領域生物仿製藥Remicade...

下一個豬價週期是否已經啟動?

生豬價格從4月中旬約$13元人民幣/每公斤上升至約$17.5元/每公斤, 從低點漲幅已經達到約35%。 雖然在短短兩個多月時間內漲幅相對比較多, 但現時豬價水準只僅僅達到大部份養豬企業的盈虧平衡點水準。 所以豬價是否漲幅太多, 市場上都普遍都有不同的意見。這篇文章將會為讀者解讀潛在豬價上漲原因。 圖表一: 中國養豬網 [近期生豬價格走勢]。 導致豬價上漲潛在重要原因: 與生豬價格過去2022年1月份上漲然後大幅度回落的情況有所不同, 現時能繁母豬的存欄量已經經過約超過1年的時間去產能。 而且近期的天氣環境相信 (不幸運地) 將會加速生豬產量去化, 所以我們認為基本面的支撐相對比較強。 全國多地出現大暴雨而引發洪水影響養豬場, 預期生豬存欄量會加速下跌利好豬價發展。 因為洪水會導致1. 生豬生病機會提升率, 從而減低整體生豬存活率。 2. 生豬瘟疫發生的可能性上升, 不同地方政府近期也積極加大拆除衛生環境不合格豬場的力度。 3. 南部暴雨及 北部乾旱情況預計為 (特別對較小規模) 養豬場經營帶來挑戰。 能繁母豬存欄量 (產能) 自2021年6月份開始續步減少, 為現時生豬供需關係續步恢復平衡。 支撐豬價上升。 南方地區多地出現暴雨, 預期將會加速降低生豬出欄量: 豬場環境治理力度加大, 有利進一步減少生豬產能。現時, 各地方政府普遍加大力度嚴查養豬場環境衛生, 當中措施包括: 1)于禁養區內非法豬場實行強制清除。2)對存欄量達不到標準的養殖場環境污染問題進行嚴查等等。 這些措施相信會進一步降低生豬存欄量供應。 現時普遍認為治理措施的主要原因包括: 防治于夏天豬瘟高𡶶期。 而且現時豬價處於相對低點時, 小型養豬場可能因為成本考慮對衛生處理的積極性不足。 可能加大豬瘟發生的風險。 而且由於現在的豬價仍處於相對低位, 所以減少產能防疫的相對成本比較低。 豬價回升也能夠促進養豬企業向更良好的方向去發展。 經暴雨浸泡後, 比較容易引發豬瘟, 各地政府加大豬場衛生防治力度。 本次對豬場環境巡查力度預計將會高於過去數年, 主要由於中國近期連續多周的暴雨情況下令不同養豬場出現水淹情況。...

動力電池生產商的行業震動

動力電池是電動車最重要的零部件,在車輛的性能、續航力、安全性等亦扮演著重要的角色。在成本方面,動力電池亦是電動車的最主要部份。由於新冠疫情導致供不應求,鋰鹽價格暴升的成本自去年下半年開始傳導至下游的電池生產商,國內兩間巨頭寧德時代 (300750) 及比亞迪 (1211) 都承受著巨大壓力。主要自給自足的比亞迪早於去年年尾進行電池提價約兩成,務求把成本傳導至再下游的電動車生產商。然而,手握全球三成市場份額、中國半個市場的寧德時代卻遲遲未有傳出確實加價的消息,各方電動車企異口同聲地表示仍在談判期中,結果寧德時代本年第一季度的業績顯得難看。 上游資源價格暴升的成本令動力電池每單位收益呈下降趨勢,寧德時代於今年第一季度的毛利率,由去年年底的26% 急速回調至14.5%,加上四月上海疫情大爆發,電動車龍頭特斯拉 (TSLA) 閉廠逾半個月,寧德時代的裝機量亦隨即環比大減逾五成,市場對於此公司的前景非常擔憂,公司股價於四月至五月初曾一度大跌三成。歸根究底最主要原因仍是上游材料價格急升,但到底為何業績這麼驚恐,寧德時代的股價隨後仍可止跌回升呢? 資料來源: 公司公告, 鵬格斯投資心得 寧德時代的崛起: 創辦人為寧德/香港人 寧德時代由出生於福建省寧德市及於2005年移民至香港的曾毓群在2011年成立,公司僅於一年後便打入寶馬的供應鏈,隨著中央政府大力推動新能源發展,公司於2018年登陸深交所的創業板,市值七百多億。當時已經與另一日本電池製造商松下的全球市佔率不相伯仲,接下來便陸續與國內主要的車企成立合資公司,並於2020年打入特斯拉於中國的供應鏈。如今特斯拉有約一半的銷量來自上海超級工廠,可想而知LG新能源的特斯拉佔比一直被寧德時代蠶食,同時國內電動車新勢力的崛起令寧德時代的市場份額不斷壯大。 資料來源: 中國汽車動力電池產業創新聯盟, 鵬格斯投資心得 2020年電池供應商客戶配套情況 資料來源: GGII, 中信證券研究部 不過,隨著成本壓力越來越大,同時市場競爭變得激烈,比亞迪的崛起、特斯拉的4680電池發佈、電池車企分散供應鏈的倚賴性等事件,令這間全球龍頭電池製造商卻要面對困難重重的危機。寧德時代唯一可以做的,就是繼續加快發展,不論是技術層面或是縱向業務整合發展。面對著特斯拉的4680電池即將投產之際,大圓柱體三元鋰電池或會再次被市場重用。雖然寧德時代原是走高鎳的三元及磷酸鐵鋰的雙管齊下式技術路線,但自研的方形及軟包電池包技術或不再適用於特斯拉未來的最新車款,因此寧德時代於去年率先發佈第一代鈉離子電池,繼固態電池後另一基於電池材料體系的技術突破。 納離子電池是黑科技? 鈉離子電池早於七/八十年代幾乎同時與鋰離子電池被發現,由於鈉離子的半徑較長,導致難以嵌入或脫出電池正極材料,並會影響能量密度,因此行業主張發展鋰離子電池,鈉離子電池的發展就這樣停滯不前。直至2017年國內第一間電池製造商中科海鈉成立,開始再次顯示鈉離子電池的可行性,並且或能應用於電動車身上,隨後寧德時代亦於去年發佈了第一代鈉離子電池,且預告將可升級至第二代,今年更宣佈將於明年形成基本產業鏈。 資料來源: 公司鈉離子電池發佈會 寧德時代及中科海鈉已在完成鈉離子電池研發階段,其他二線的電池製造商如億緯鋰能 (300014)、中創新航等亦有加速佈局鈉離子電池。由於鈉與鋰同屬鹹金屬一族,鈉離子電池的化學性質基本上與鋰電池非常類近,坊間有三大路徑主流正極材料技術工藝,分別是層狀過渡金屬氧化物、聚陰離子化合物,以及普魯士藍類似物。寧德時代主張推行層中過渡金屬氧化物及普魯士藍類似物的研發方向,並指出其鈉離子電池由於導電及安全性較高,可以在15分鐘內充電八成,比現有的鋰電池充電時間要快,並且於零下20度仍可給予九成的電池表現,比一般鋰離子電池只得七至八成的表現更加優異。 成本方面,鈉資源比鋰的地殼豐度高幾百倍,因此價格便宜非常多。使用過渡金屬氧化物技術路線的中科海鈉指出,其電池材料成本可比磷酸鐵鋰電池的少逾三成。現時鋰鹽價格高昂,如寧德時代的鈉鋰子電池真的可做到與磷酸鐵鋰電池相約的能量密度 (200Wh/kg) 及循環次數 (3,000-5,000次) ,鈉離子電池或可以成本的優勢,淘汰正於儲能及入門電動車款被廣泛使用,但面對著技術發展瓶頸的磷酸鐵鋰電池。加上公司自研的A B電池包設計,把鈉/鋰電池在同一電動車上混合使用,或可於第二代鈉離子電池過渡期時提高該電池的受用性。 資料來源: 中科海鈉官網 寧德時代的後續發展 寧德時代能成為龍頭的原因除了政策大力推動外,成本控制能力及規模效應,加上優越的客戶結構及技術工藝,令毛利率比同行更加優勝。在鋰資源爭奪日漸白熱化的階段,巨有成本優勢的鈉離子電池或可殺出一條血路。然而,寧德時代未來還有很多挑戰,公司將會繼續努力拓展業務,如更新(Cell-to-pack)技術的第三代麒麟電池、於美國擴展產能、開拓EVOGO換電服務等,同時產業鏈佈局上亦持續通過投資、合資等方式,部署上至金屬資源,下至儲能、充電樁等行業,嘗試把業務垂直整合一體化,將規模效應最大化。在新能源高速發展的大環境下,筆者相信取得先機的寧德時代將可維持其龍頭地位。 以上分析純為個人意見,不構成投資建議。 C 基金現時持有特斯拉、寧德時代及比亞迪的長/短倉。 關於作者: 盧晧信 (Calvin Lo) 鵬格斯資產管理的助理基金經理

原油運輸大週期是否正在來臨?

隨著12月5號歐洲將對俄羅斯進口原油禁令逐漸步近,對原油運輸貿易的實質影響預計將于未來1-2個月內開始變得明顯。我們認為其主要影響將會包括: a)。平均油運距離的延長b)。 委內瑞拉原油出口到歐洲恢復 c)。未來潛在伊朗核協定達成。這些因素將會對於原油運輸的需求出現比較大的利好。 原油運輸行業出現淡季不淡情況, 預計冬季原油運費將會更強。 8月份為油運行業的傳統淡季。但由於歐洲將擴大從其他地區進口原油來替代俄羅斯進口, 這讓淡季的時間也出現運價比較大幅度上漲情況。未來我們相信隨著更接近12月份禁運的時間點以及冬季傳統油運需求較高(例如: 北美以及歐洲對於取暖燃油(heating oil )的需求按月出現的季節性增加,將會利好VLCC (超大型油輪) 運價發展。 1). 原油運費占貨物成本小,需求推動下彈性大。 a). 運費占原油貨物價值的比例較低, 讓運價具備較大彈性。 根據第三方廠商統計,如果按照油價約$80美元/桶,歷史平均運價TCE 3.69萬美元/天 以及運程為約20天估算,運價占貨值的比例僅為約0.5%。所以於油運供需情況出現較大變動情況下, 運價的上漲空間都比較大。 b). 油運需求上升為過去歷史上運價大幅上升的普遍原因。 根據歷史情況,運價出現大幅度上漲的原因普遍包括: 1)。油運需求出現比較大幅度上升 (例如: 2002-2023年/ 2006-2007年分別錄得約7-9%油運需求增長,同時配合油輪供應上升比較慢的情況。我們相信這次將很有可能出現類似情況,將會為運價上升提供比較大的動力。 c) 本輪油運需求上升, 相信會于未來1-2個月變得比較明顯。以下為需求拉動因素的總結: 2). 預測油運需求,將會因為俄羅斯禁運事件,而出現較大幅度上升: a)。 歐洲於12月5號開始禁運俄羅斯原油,將會延長原油運輸距離。 b)。 潛在伊朗核協議進展,將向市場釋放比較大幅度的原油出口供應量。 c)。 美國政府原油庫存處於低位,將會帶來補庫存的需求機會。 a)。 歐洲於12月5號開始禁運俄羅斯原油,預計將延長原油運輸距離。 由於歐洲將會於2022年12月份禁止進口俄羅斯原油,這將會導致歐洲需要向更遠的地區 (例如: 中東/ 西非/ 北美地區) 進口更多的原油以作替代,從而延長了平均運輸的距離。根據SEA-DISTANCES.ORG數據,從俄羅斯接近波羅的海的(Kaliningrad) 口岸到德國的(Weserport) 口岸約為781 海裡。 潛在歐洲原油運輸替代路線: 假設從美國墨西哥灣 (Gulfport) 出口,距離將會為4,969...